SCをみていると近頃はインパクトある売場がなくなっているように思う。ららぽーと門真でも感じたのだが、ここ何年かで出店を始めた店も個性があまりなく、どこにでもあるこなれた売り場になっている。特に売場内装のインパクトがなくなってきている。

RSC(郊外型ショッピングセンター)が注目されてきた頃、出店交渉していて、あるデベロッパーのリーシング担当者にこう言われた。「私は配ダク(配線ダクト)使ったテナントを入店させたことがない。」つまりデザインされた照明計画、器具をきちんと使って、安易な内装はさせないという意味での発言だった。「配ダクを使うな」ということが、いい発言かどうかわからないが、まだまだ凝った内装がいいとされる時代だった。今はモールでも配ダクを使っている店が半分以上ある。それが時流ではある。

ブランド時代を経験しているので、内装のレベル感は理解できるつもりではある。床がフローリングや石を使う時代(その中でもレベル差はある)を経験してきた。当然売っている商品のグレード感によっても内装レベルは大きく変わってくる。

家を作るのと同じで、店舗を作る(内装工事)にはコストがかかる。おそらく今は坪300千では本当にチープな内装しかできないのではないだろうか。40坪の店を坪400千で作った場合内装費で1600万の金が必要になる。これがキャッシュアウトだけでなく改装費や減価償却費のコストになってくるので収益面にも大きく影響する。できるだけコストは押さえたい。

売場のイメージはお客様に大きなインパクトを与える。商品のインパクトも当然必要だが内装がお客様に訴えるものも大きい。「ああ、あの真っ白い店」「西海岸っぽい店」「古い電柱のあった店」などで印象付けることも多い。昔、個人オーナーの店はそういう店が多かった。廃材を使ったり、鉄骨や、ケーブルをむき出しにしたり商品の個性も強かったが、内装イメージの個性も強かった。ローコストでイメージを出した店も数多くあった。

商品が標準化されている現状、店のインパクトがなければお客様は足を運ばない。内装レベルも一定以上の「ユニクロ」や「アダストリア」には勝てない。それを理解する必要がある。

内装イメージをローコストでいかにインパクトを与えられるか、出店時考える必要がある。商品戦略や顧客対応力は全社ルーティンの仕事としてやっている。そこに「売場内装」の考え方も付け加えるべきだと考える。いろんなイメージテーマ戦略があると思う。

「色」「音楽」「映画」「絵画」「景色」・・・

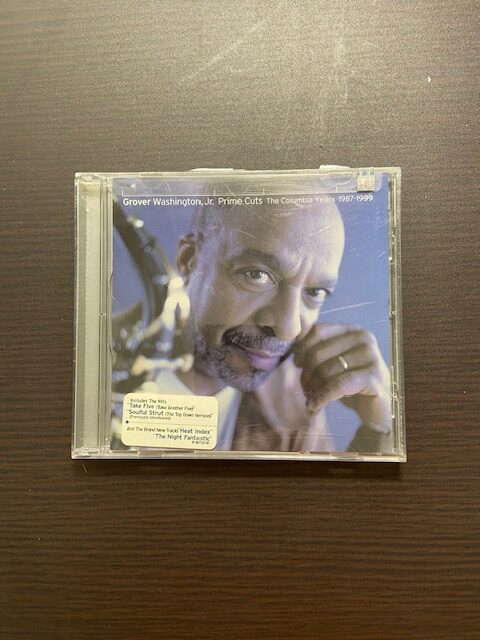

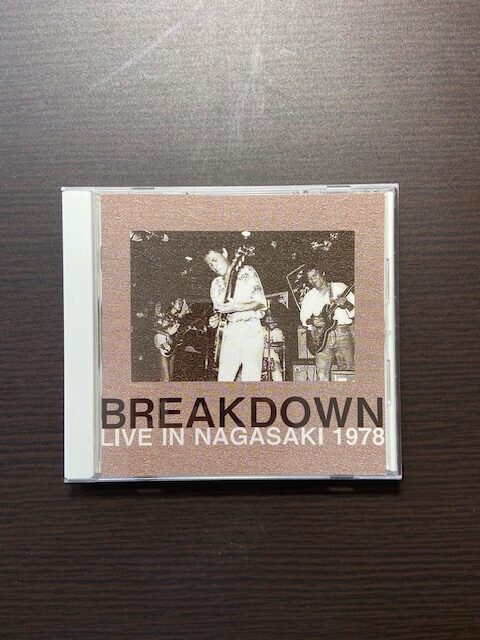

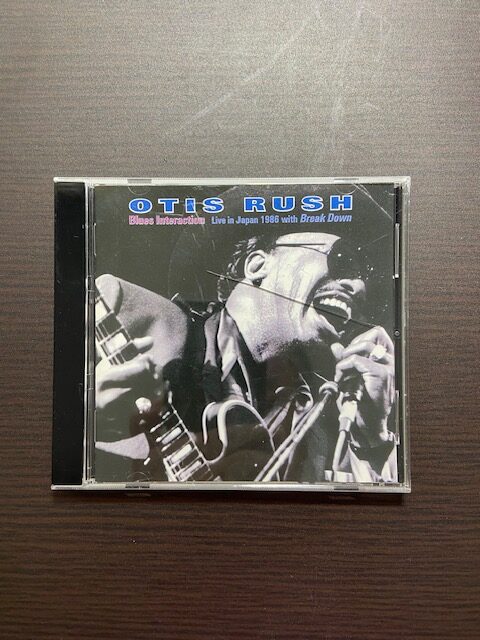

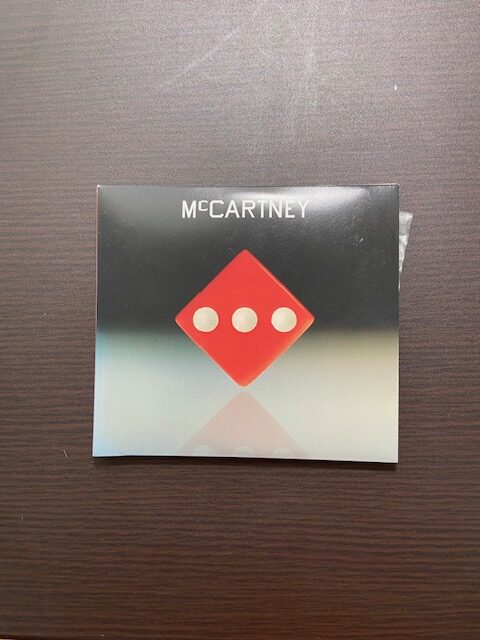

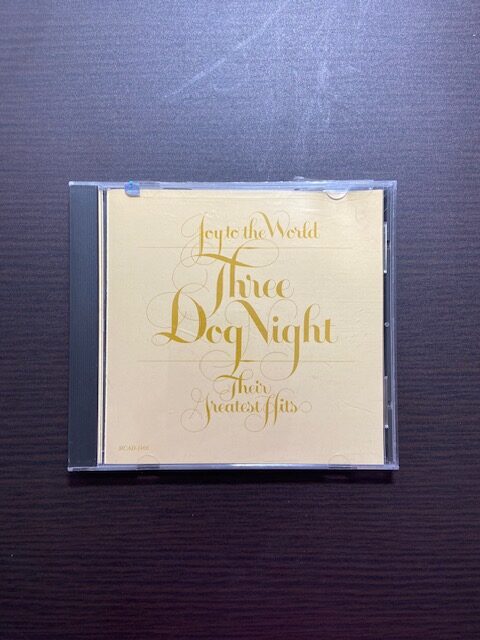

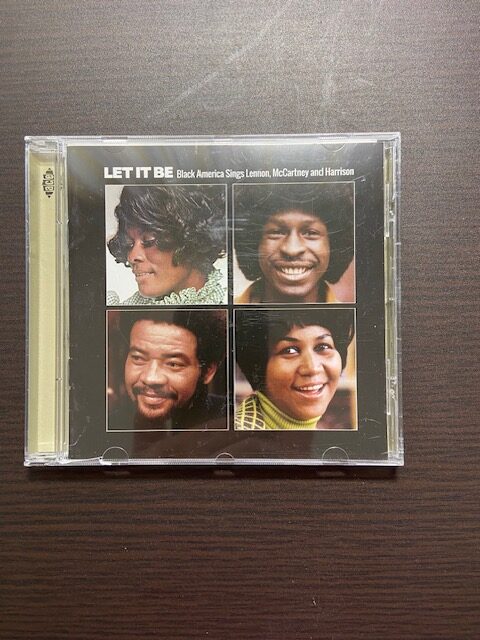

■今日のBGM