近頃は、このブログで「ユニクロ」や「無印良品」の商品戦略や売場を持ち上げてばかりいる。5年位前までは「ユニクロ」を真剣に見たことがなかったし、「無印良品」も近年やっと無印創業時以来の頻度で通っている。10年くらい前は、店舗巡回の折にセレクトショップのアウトレットを見て回り、掘り出し物を見つけては喜んでいた。生活環境の変化で「衣食住」の買い方は変わる。そして、コロナ以降、小売業界も2極化が進んでいる。

百貨店やセレクトショップ等でプロパー価格での買物をする層は、どれくらい減っているのだろうか?ネットで調べると、百貨店売上は1991年9兆7130億がピークでそこから大きく落ち込み、近年はインバウンド効果で昨年は5兆7722億まで持ち直しているようだ。この現象はいろんなデータが発表されているので周知のことだと思う。ただ地方は現状、百貨店は淘汰され、購買層も大きく減少している。

衣料関連の専門店の動向をチェックする。コロナ前の売上と近年の売上を比較してみる。前述したユニクロはコロナで落ち込む前の売上比で135.5%(2020年比)、無印良品は150.8%(2019年比)。その他企業でもアダストリア123.9%、パルG145.7%、ABCマート126.4%、ニトリ147.3%、西松屋134.6%とコロナの不振をばねに大きく伸長している。逆にタカキュー43.1%、ライトオン52.5%、マックハウス55.0%とコロナを乗り越えられず、会社の方向性が変わった企業もある。そういう中で比較的アッパーゾーンがターゲットだった企業も、まだ元の数字に戻っていない。ワールド81.0%、オンワード76.4%、ユナイテッドアローズ84.5%、TSI91.4%とまだまだ顧客を取り戻していない。つまり悪い流れだった企業は淘汰され、さらに値頃価格志向の企業が上向いているように見える。

百貨店が中心の販路だった企業は当然のように厳しい。そしてユナイテッドアローズのようなセレクト業態も、前年数値をクリアしては来ているもののコロナ以前の数字にはまだ届いていない。課題は、百貨店等値段が通る販路のマイナスをどこでカバーするかになっているようだ。当然EC戦略が大きい流れではある。EC売上高はオンワード431億、TSI430億、ワールド356億と非常に大きい。しかしまだまだ過去の全体数字をカバーできてはいない。そしてここにきて大型モールへの取り組みも増えてきている。

近年、大型モールにセレクト系の店舗が急増している。ユナイテッドアローズは「グリーンレーベル」というそのゾーンのターゲットのブランドを作り広げてはいるが、ビームスやベイクルーズも「ビーミング」や「レリューム」などのブランドで広がってきている。「グリーンレーベル」の店舗は現在91店舗もある。ただし、他のセレクトショップは出店場所を見極めているようで、現状は大型モールの中でも出店は「ららぽーと」に限られているように見える。(ここに量販系イオンモールとららぽーとのモールの格差が出ている気がする。)旧百貨店対応メーカーもメーカー名を打ち出して出店が増えている。さらにオンワードが「ウィゴー」をグループ化しワールドも「ナルミヤ」や「ライトオン」を傘下に入れており、従来の販路とは違う企業を積極的に取り込んでいるようにも見える。

アッパーゾーンを取り組むより、ボリュームに流れるミドルゾーンを、どうやって引き留めるかが今後の小売業の大きな戦略になってきそうだ。

※日曜日、駅前のヤオコーに朝10時前に買い物に行った。入口近辺に備蓄米が2160円で山積みされていたが、販売員だけでお客様はいなかった。その後売れないので米コーナーや、特売品のエンドで販売していた。加熱した報道にあった混乱は、もう終了したのだろうか?

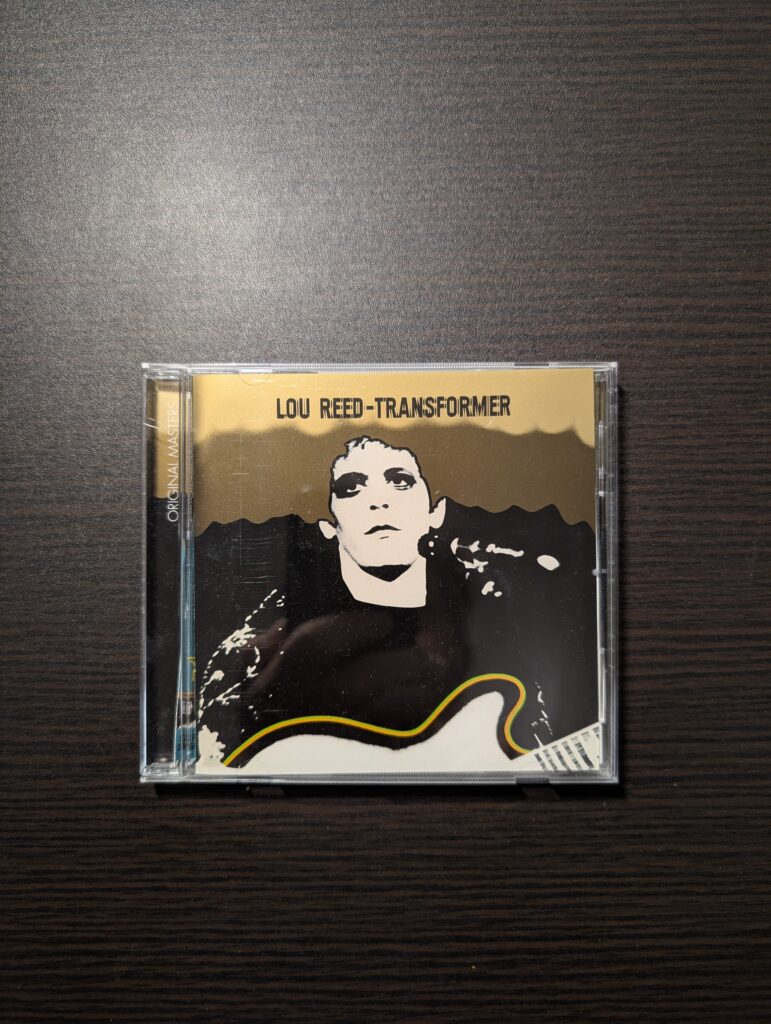

■今日のBGM(ネットで映画を再度見直したので・・・)