先日、友人と話していて、「人がいな過ぎて、まともに商売ができない」ということを言っていた。

中小小売業には販売スタッフが全く集まってない。データでは小売業含めての中小企業の65.6%が要員不足らしい。ましてや土日勤務の小売業には多少時給を高くしても集まらない。レジ業務や品出しに加え接客もあり、業務内容も多岐にわたっていることも原因のようだ。当然、時給も上げているし待遇面は配慮している。ただただ、集まらない状況のようだ。その友人も、エリアを統括するマネージャーや近隣店舗スタッフが欠員補充に入っている状況と言っていた。

要員不足から、売場も乱れていく。当然やるべきことができないのでそうなっていく。そうなると、売場は安易な方向に進んでいく。接客(ちょっとした声掛けも含む)に手が回らなくなり、セルフで売れる商材が増えてくる。セール商材や値頃感を打ち出した商品のウエイトが上がっていく。安易に売れそうな過去品揃えしてなかったターゲットの商材にも手が出る。

ここで、一番危惧することは「企業コンセプト」が崩れることだ。厳しい状況になった現状、もう一度そのコンセプトを話し合い、変更していくのか、継続するのか決めるべきだ。これが企業の今後について一番大事なことだと思う。

かつて、過去の経験からの成功モデルを想定し、小売業を立ち上げた。その後再度、コンセプトや方向性を見直した。企業のミッション(存在価値)を設定し、そのターゲット商圏を分析し、そこに向かう分析をし、成功要因を導き出したつもりだった。具体的数字にも落とし込み、目標も定めた。さらに少し伸び悩んできたときには、時間をかけて、昔研修で学んだいろんな角度で戦略立案してみた。それにより、立ち上げた事業の成功には向かっていけると感じた。だが、コロナで木っ端みじんに吹き飛んだ。

厳しい中小小売業は、そういう企業としての方向性を再度きちんと整理していく必要があるのではないかと思う。そして、その方向性に沿って戦略をジャッジしていく時期だと思う。

さらに、こういう時期だからこそ、各店の棚卸も必要だ。損益を考えて継続するべき店かどうか全店チェックする。要員不足の店が、今後再びきちんとした要員で商売できるのか?そしてその店は、きちんと収益を出していけるのか?もし、将来的に大きく収益が見えない店があれば、撤退して、人を異動させるということもできる。当然各店の償却残の金額や、違約金、撤去費なども考えてジャッジしなければならない。ドミナントできてない店は特に注意が必要だ。マネジメント層がデータをまとめて、再度各店の方向性を明確にする必要がある。

企業は「人」「物」「金」とよく言われる。「物」は「金」があれば解決するし、「金」は財務内容次第では手配できる。「人」はどうしようもできない。「人」抜きで拡大して失敗した会社を多く見てきた。これだけ「人不足」の状況が続く中、一度立ち止まって事業としての棚卸をし、その結果として前向きに半歩後退するのも正しい選択かもしれない。

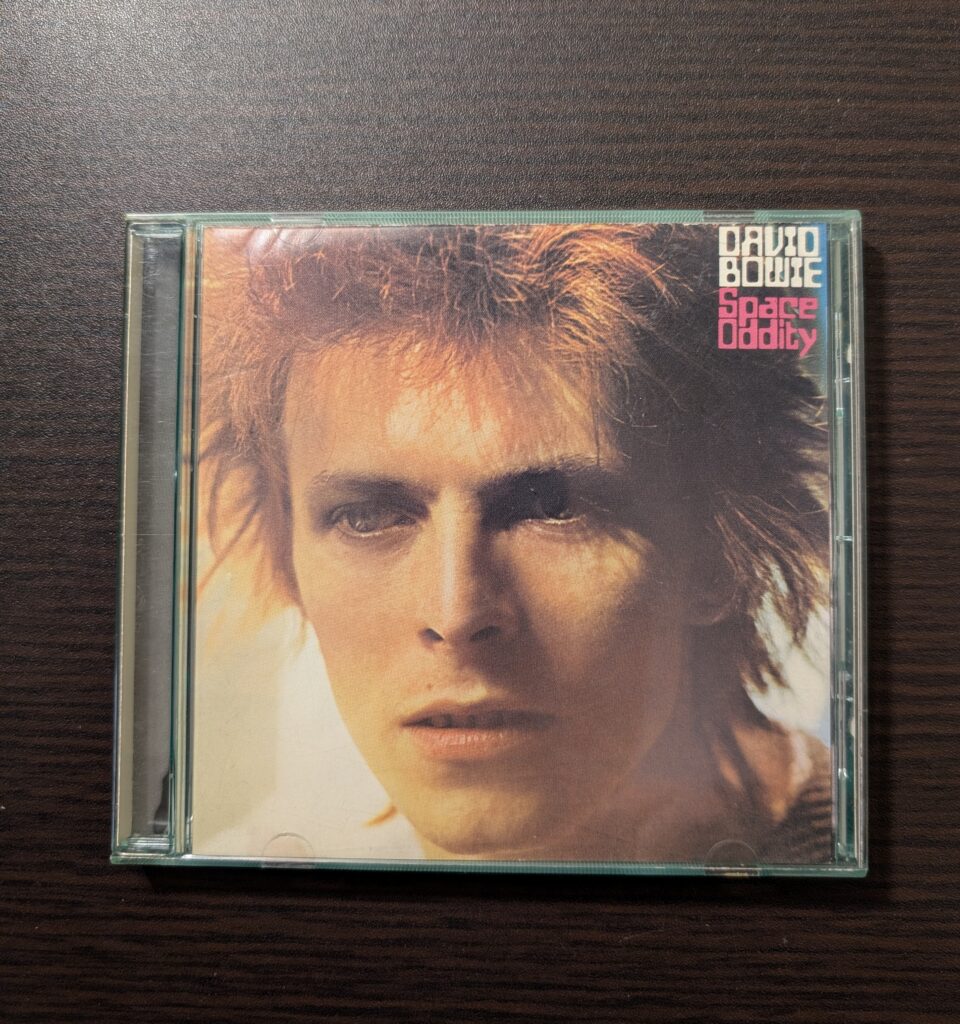

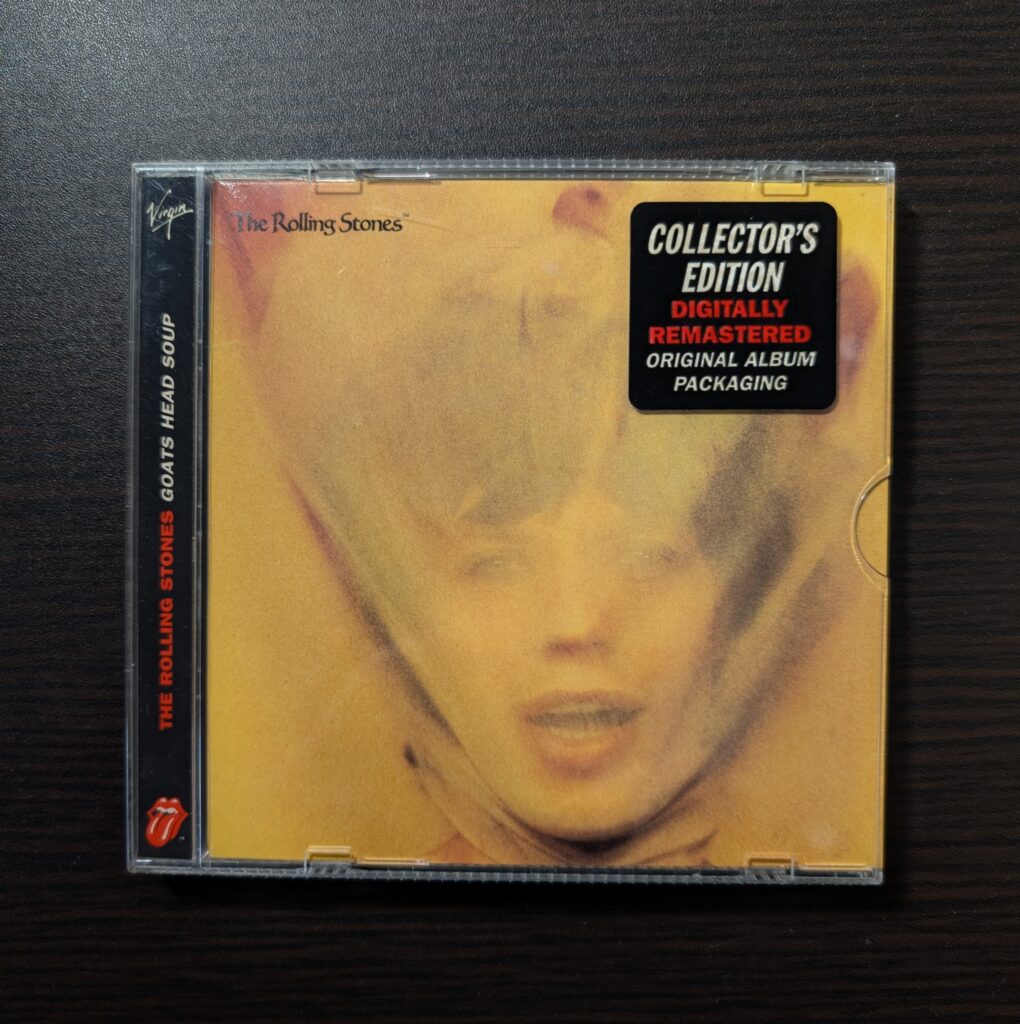

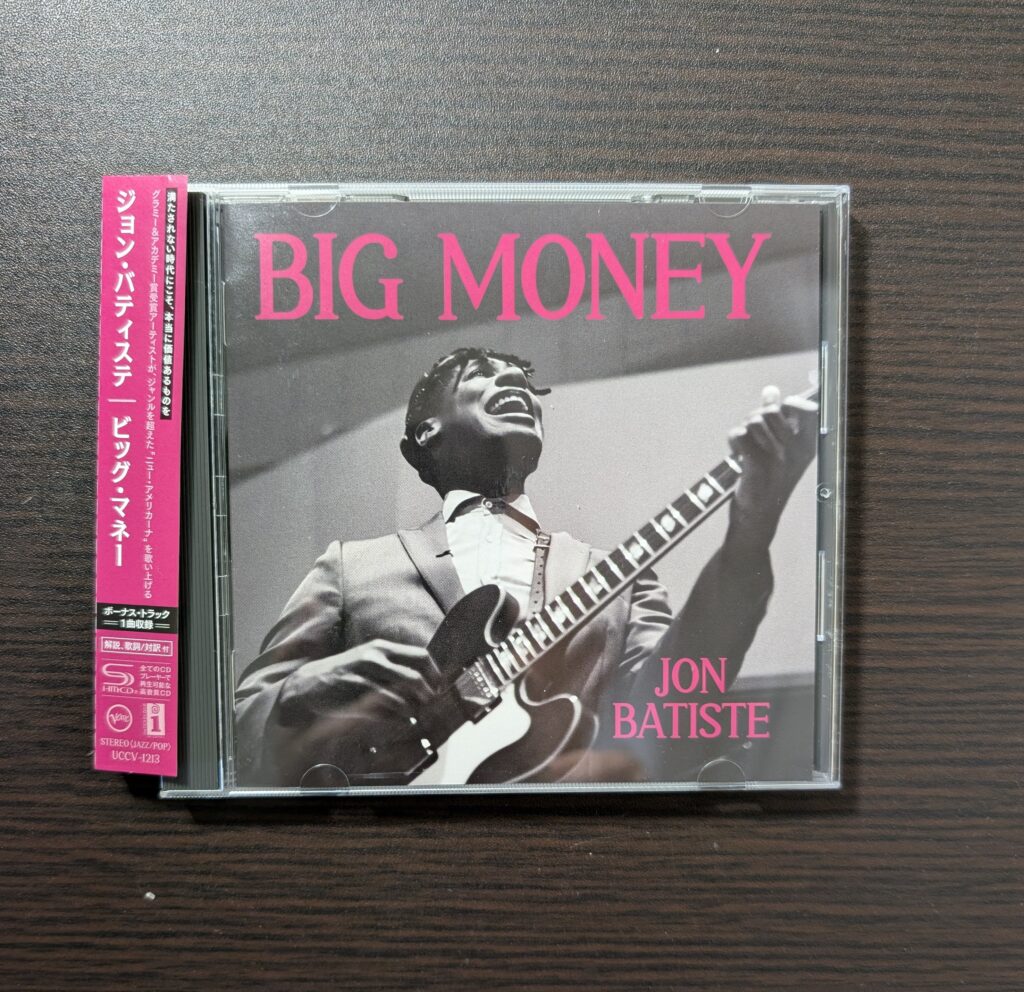

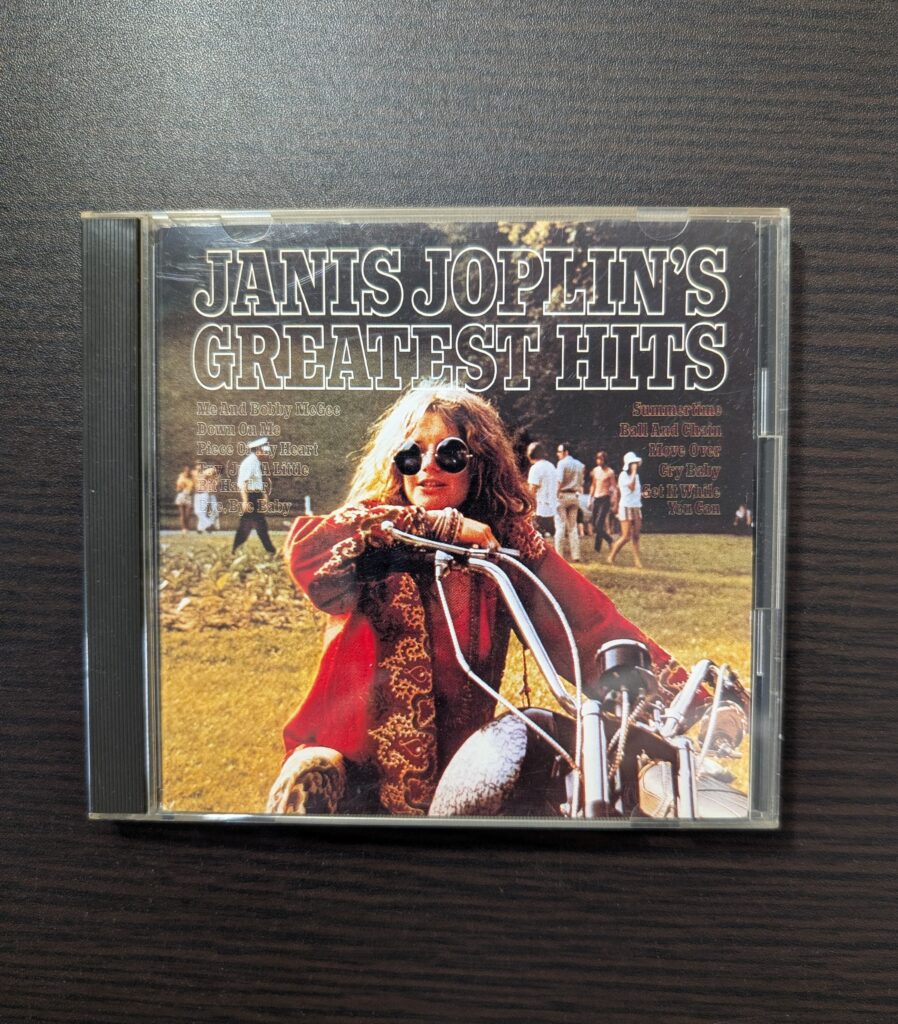

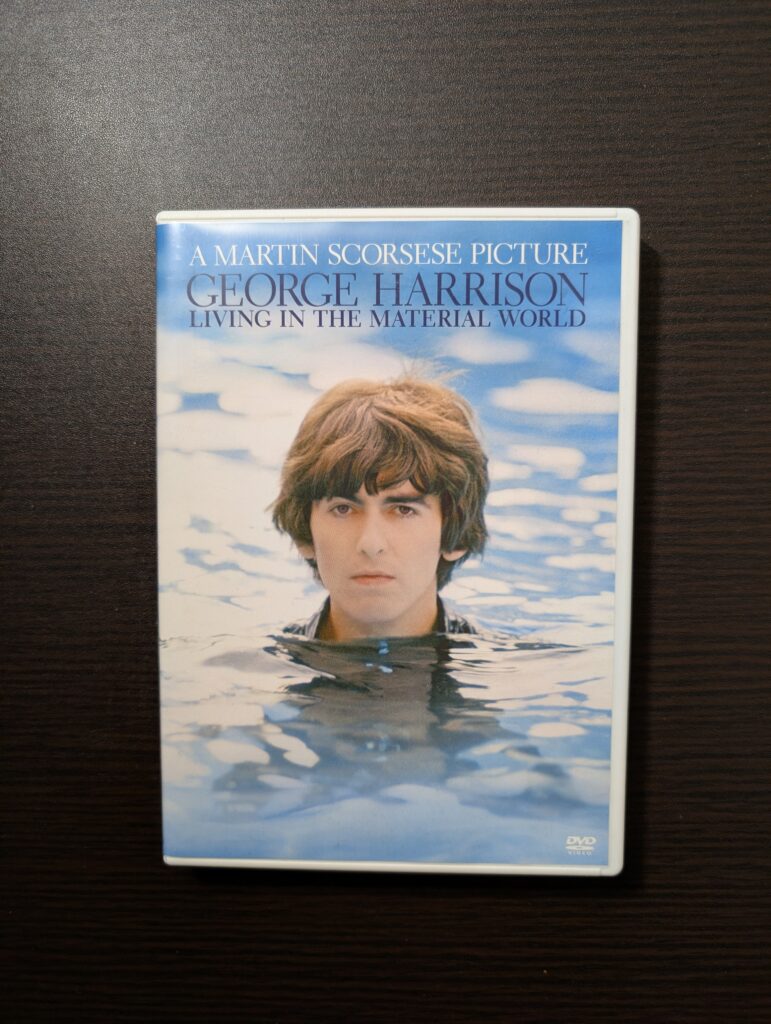

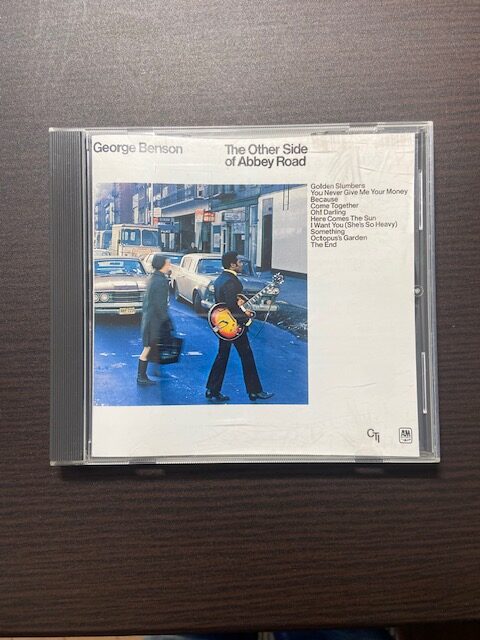

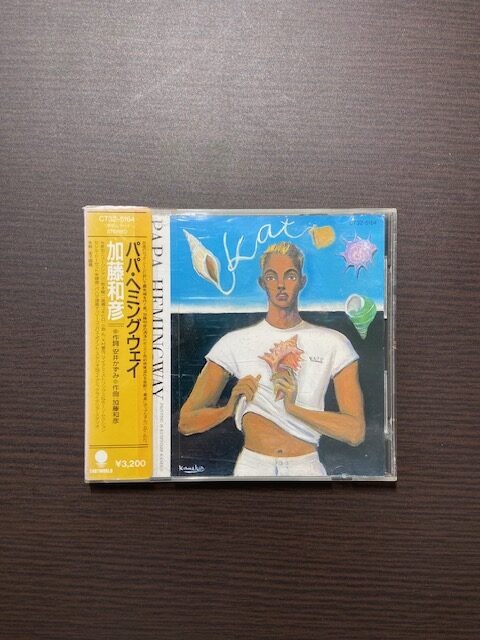

■今日のBGM