前回、中小小売業の現状と考えられる方向性について書いたのだが、そうなれば当然のように商業施設も厳しくなる。中小小売業の出店は減り、さらに退店が増えていく状況になる。特に店舗数の多い大型モール(RSC)は、地域No1の物件以外の淘汰が間違いなく始まっていく。

先日、「たくろう」の漫才をネットで見ていると、「ヴィレヴァン、JTB、保険屋にいた…」の返しで「ショッピングセンターの上の方(階)ばかり…」と言っていたが、本当にRSCの高層階(特に3階)のテナントはどのSCも同じになってきている。高層階だけでなくRSCのテナントはほぼ同じ顔ぶれになっており、その同一化された状況をお客様も気づいている。新規テナントのリーシングは進まず、新ブランドなどの新しいテナントはエリアの中心的RSCにしか出店していない。

RSCのスタート期は、従来のSC(ジャスコと〇〇の専門店)のようなテナントではなく、百貨店や専門店ターゲットのメーカーの新ショップが多くリーシングされ、新鮮なテナントと大型駐車場含めた大きなSCとして人気を集め拡大していった。その時には、各地域から巣立ったたくさんの専門店も出店していた。ある意味、デベロッパーがリスクを持って新しいテナントを開発していた。

そして、現状ではテナントとして新しいショップを開発できるのは大手小売業位しかない。その開発できる企業数も限られてくる。当然新しいショップには、大きな売上を上げることが望まれる。そうなれば、商品に関してはとがったMDにはできないし、個性的な売場も作りにくい。どうしても標準的なMD中心になり、他テナントとの差別化を図れなくなる。さらに新ショップとなれば、出店場所も選ぶのでSCの優劣を見極める。出店はエリアでも中心的なSCに集中する。

デベロッパーも、小売各社と同様コストアップの流れが強い。人件費だけでなくいろんな経費も上がっていく。売れるかもしれないが企業リスクあるテナントを導入するより、大手企業の方が安心感はある。さらに、区画も大きく、ショップ運営にも不安感はない。

お客様の動きはどうなるか?昔と同じで、買う商品によって買う場所を選ぶようになる。食品を中心としたデイリー商材を買いに行くSCと「わざわざ」性のある買い物に行くSCに分かれてくる。デイリー商材は差別化が難しく「近いところ」を選ぶようになる。逆に「わざわざ」買い物に行くところは、選択肢の多いテナント揃えされているSCになる。ちょうど昔のデイリーのGMSと「わざわざ」の百貨店の関係になってきている。つまり現状のRSCの位置づけもSCごとに分けられてくる。百貨店が消えていく中、「わざわざ」がそのエリアにある中心的RSCになる。その他の同一化されたデイリー要素が高くなるRSCの位置づけは、昔の「近いところ」にあるGMSの位置づけになってくる。

今後は、人口減や老齢化も進み、客数も減少していく。現状のRSCは、当然位置づけがはっきりしてくる。そうなると、GMSが消えていったように必然的にデイリー要素の高いRSCの淘汰が始まる。その流れを予測して、イオンは「そよら」などのCSC(コミュニティSC)を開発しているし、イトーヨーカドーもCSC志向を政策としている。そして、地方スーパーはNSC(ネイバーフッドSC)を広げている。

いつも書いている結論だが、中心的RSC以外のイオンモールは今後どうなっていくのだろうか?

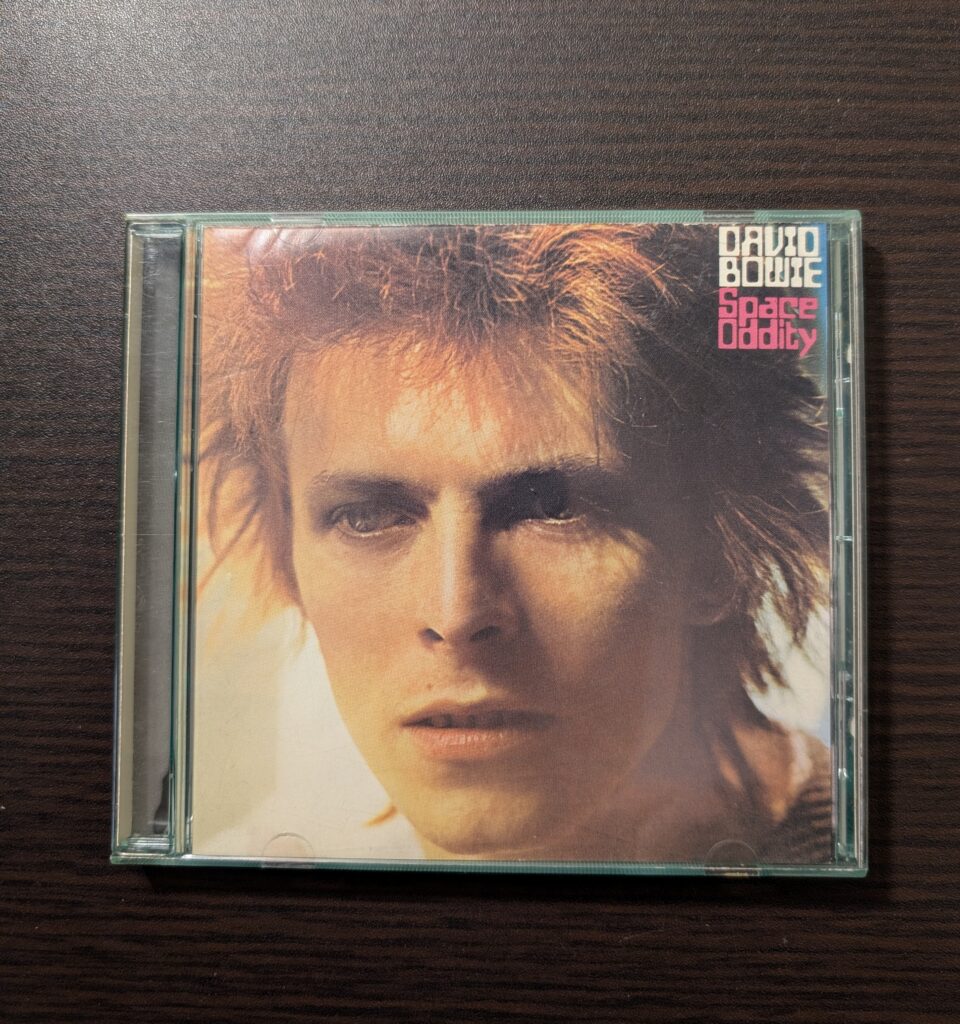

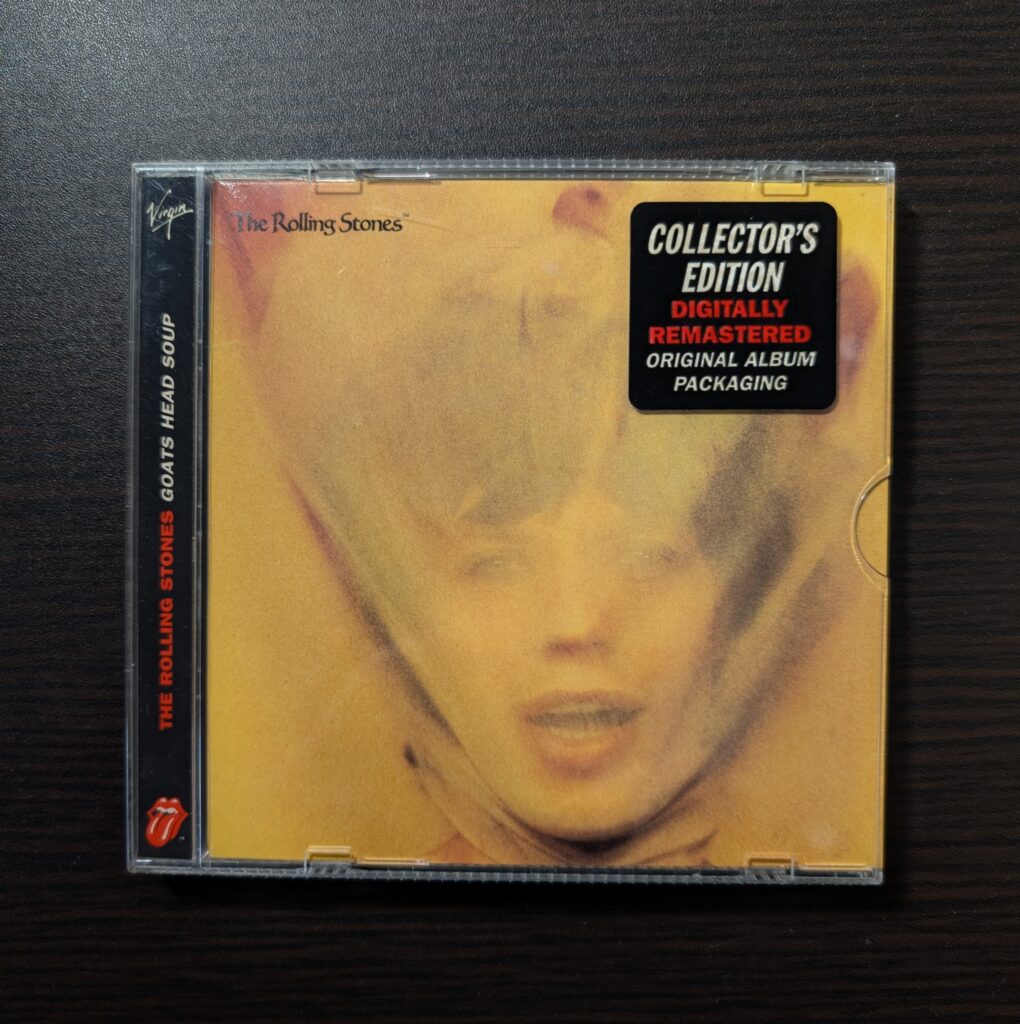

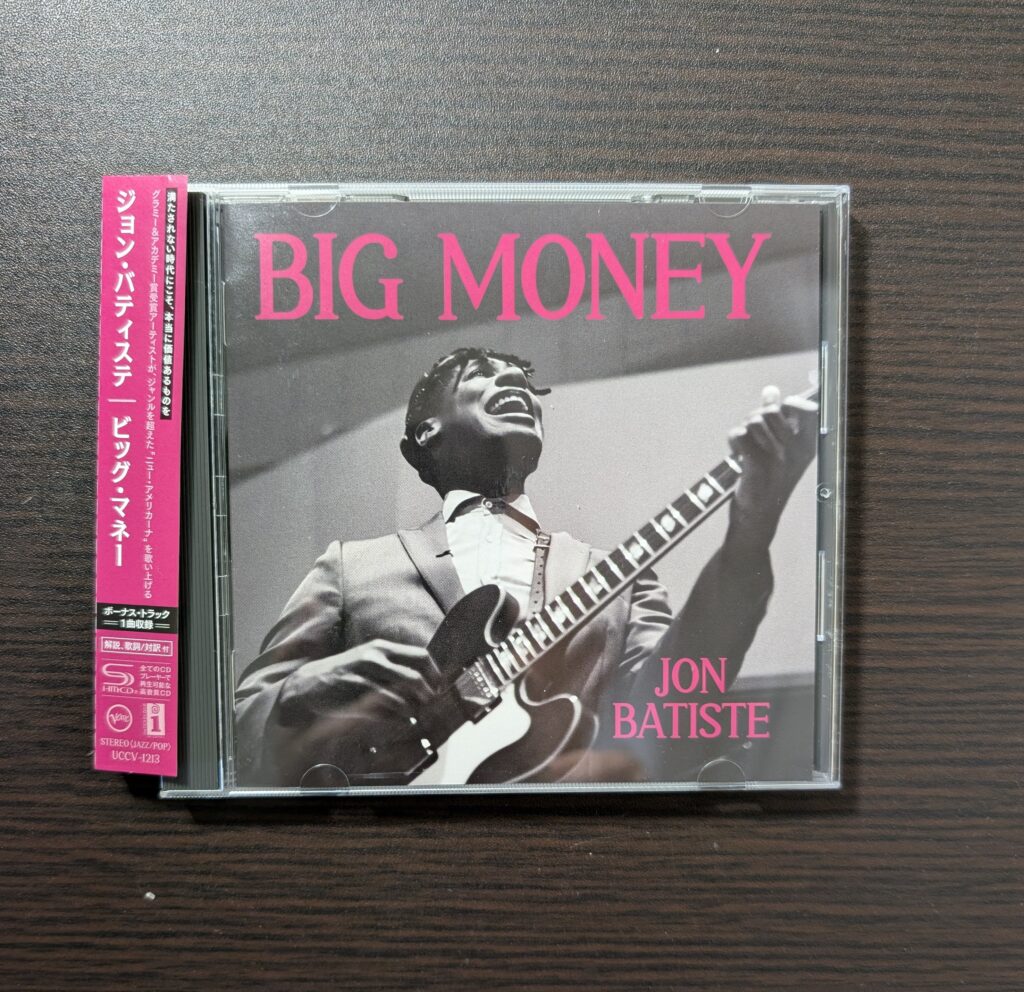

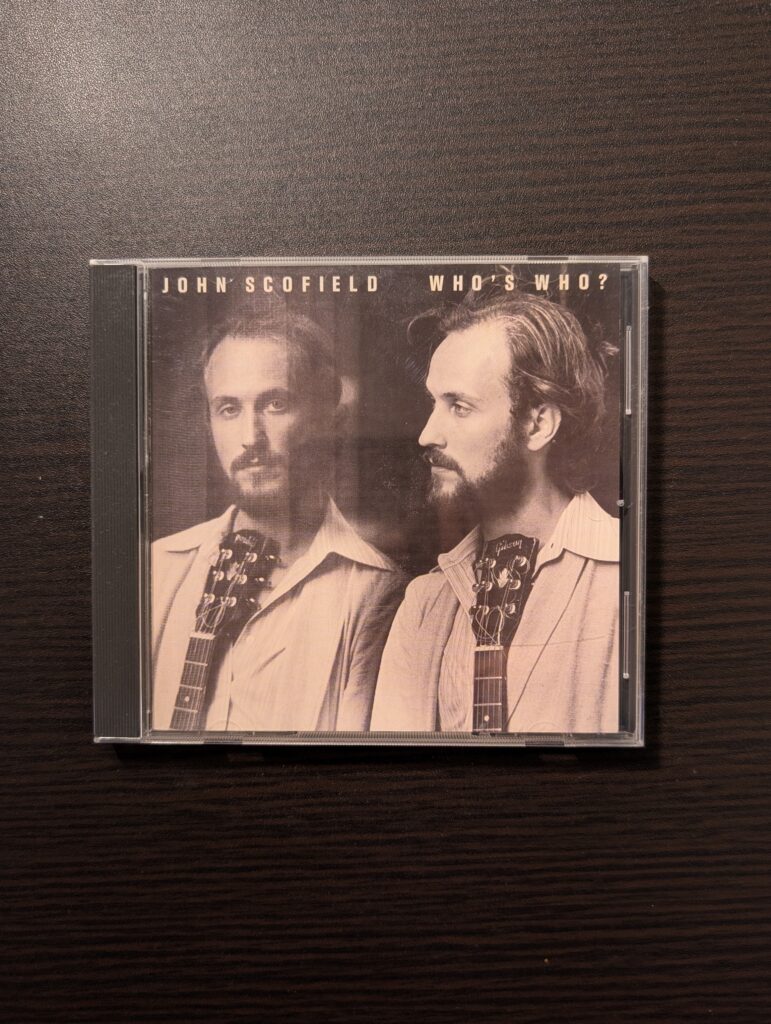

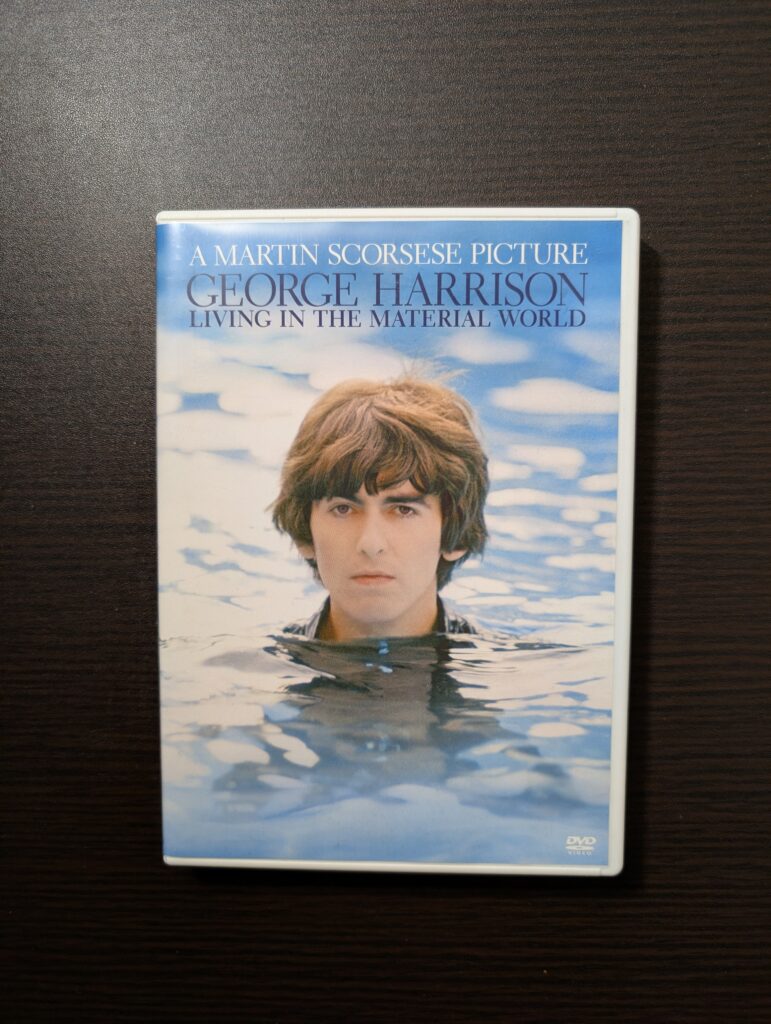

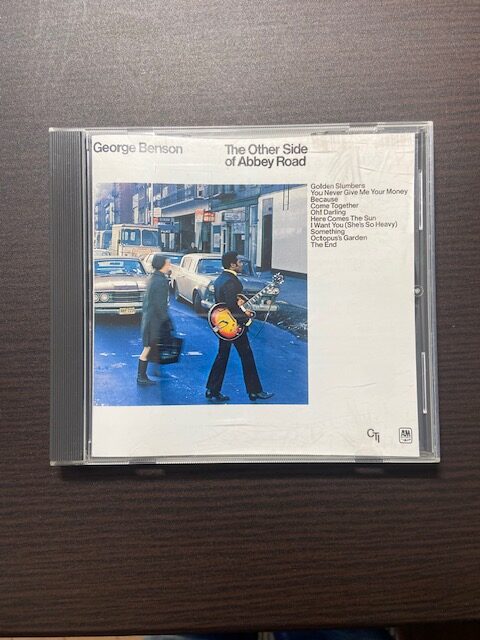

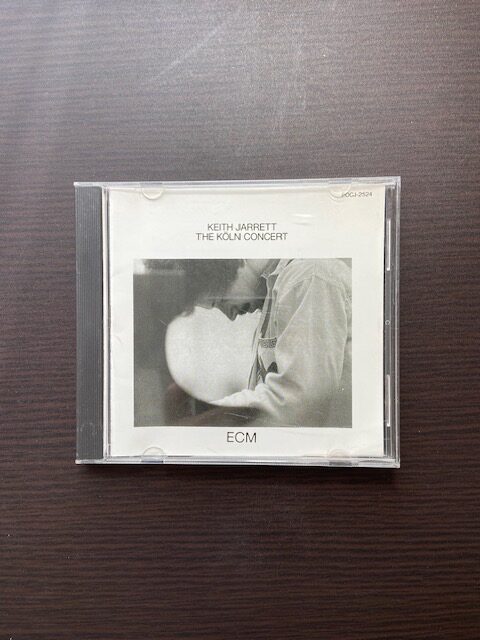

■今日のBGM