まだ、流通アナリストの「総合スーパーでイオンだけ生き残った」という文面が頭から離れない。以前ブログに書いた「㈱イオンモール上場廃止」について、再度㈱イオンリテール側からどう見るかを考えてみたい。

㈱イオンモールを上場廃止にしてイオンの子会社化したことは、おそらく、各会社の意思決定を早くすることが一番の要因だと思っている。大きなポイントとして、㈱イオンリテールが資産を持ち、賃料収入を得ているイオンモールを、資産含めてすべて㈱イオンモールに移管することがあげられる。つまり、㈱イオンリテールは所謂「ジャスコ(イオンのGMS)」中心の小売業だけの会社になる。それにより、会社の収益構造が変化するので、企業としての生き残りを明確にできる。

前回も書いたが㈱イオンリテールが資産を所有するイオンモールは数多くある。㈱イオンモールはもともと三菱商事とスタートさせたモール事業(㈱ダイヤモンドシティ)で2007年に㈱イオンモールとして始まった。㈱イオンリテールもモール事業があり、その後2013年に㈱イオンリテールの54モール、15SCの管理運営(PM:プロパティマネジメント)を㈱イオンモールが請け負っている。わかりにくいかもしれないが、㈱イオンモールの主な業務は今までは、資産も保有している㈱イオンモールの物件のPMと資産は㈱イオンリテールのモール(名称はイオンモール)のPMが主な業務だった。今後どういう流れで資産を移管するかは未定だが、これで両社の流れは大きく変わる。単純に、㈱イオンモールの主な業務は商業施設のプランニング含めた運営管理、㈱イオンリテールは小売業(GMS)専業となると考えられる。

私見ではあるが、おそらく㈱イオンリテールでのテナント収益は黒字で、不振のGMSとしての小売業を支えてきたのではないかと思う。詳細はつかめてないが、㈱イオンリテールの営業収益全体におけるテナント収益は約20%と推測されている。当然課題はGMS事業になっていることから、不振のGMS事業への投資を優先させ、安定収益があるモール(テナント)事業への投資を遅らせていたのではないかと思う。㈱イオンモールとしても同じグループ会社の物件とはいえ㈱イオンリテールの物件には強く提案ができず、思い切った施策が打てなかったように思う。PM事業への投資等によって㈱イオンリテールの数字に影響を与えることはリスクが大きいし、㈱イオンリテールもそれを望んでなかったのではないだろうか。そういう環境下でもあり、㈱イオンリテールの物件は、モールとして新鮮さを感じず、テナント各社にとってはあまり魅力を持てないSCだったように思える。

もともとPM業は、オーナーの意思で運営管理の手法は変わってくる。資産を持たないPM会社が、資産保有者に意見を通しづらく、思い通りに動けない状況になることは多い。おそらく今後は㈱イオンモールが資産を持つデベロッパーとして、旧㈱イオンリテールの物件の改良は進んでいくと思う。今まで㈱イオンリテールの物件ではモールの改装提案や、テナント誘致、入れ替えは厳しい状況だったと思う。それが㈱イオンモールに変わればそのテナントの影響力も考え、いろんな方向から検討され、前向きな改良が進んでいくかもしれない。

㈱イオンリテールのテナント収益が欠ければ、いよいよGMS事業の存続がイオングループの課題になってくる。イオングループのSM(スーパーマーケット)事業は好調であり、ヘルス事業も好調を続けている。GMS内で収益が改善できていない衣料品や装飾品、住居品などを続けるべきか、続けるなら持続可能なMDは何かの結論を出す時期に来ている。

赤字状況であるGMS存続のジャッジは急がれていると思う。

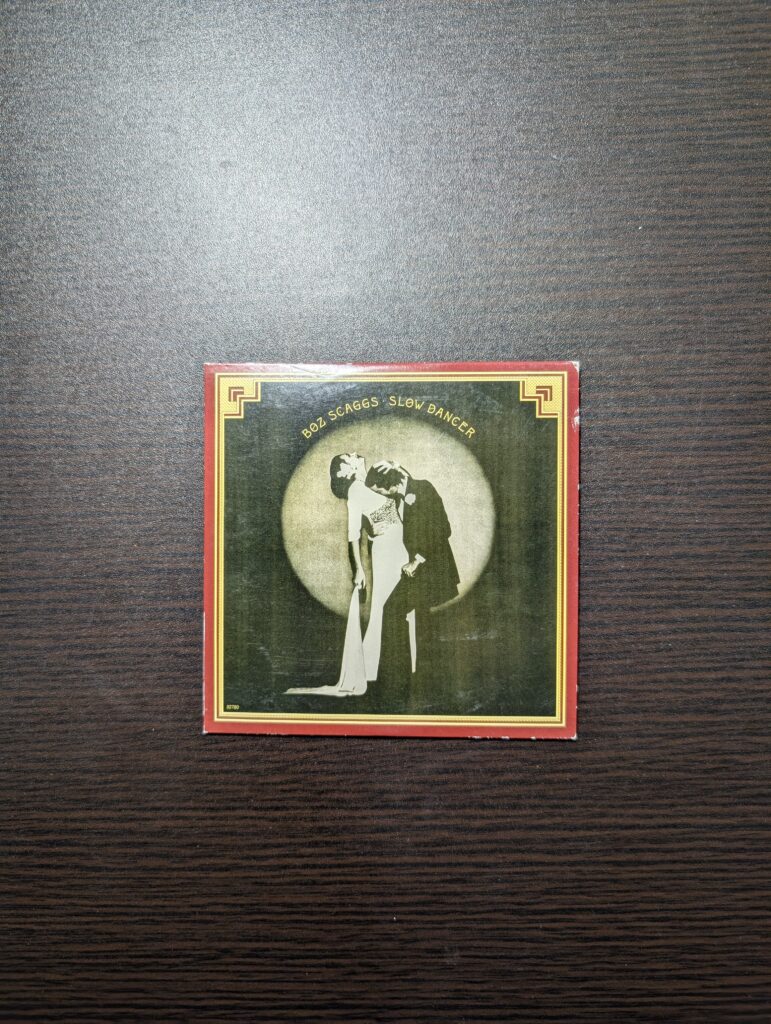

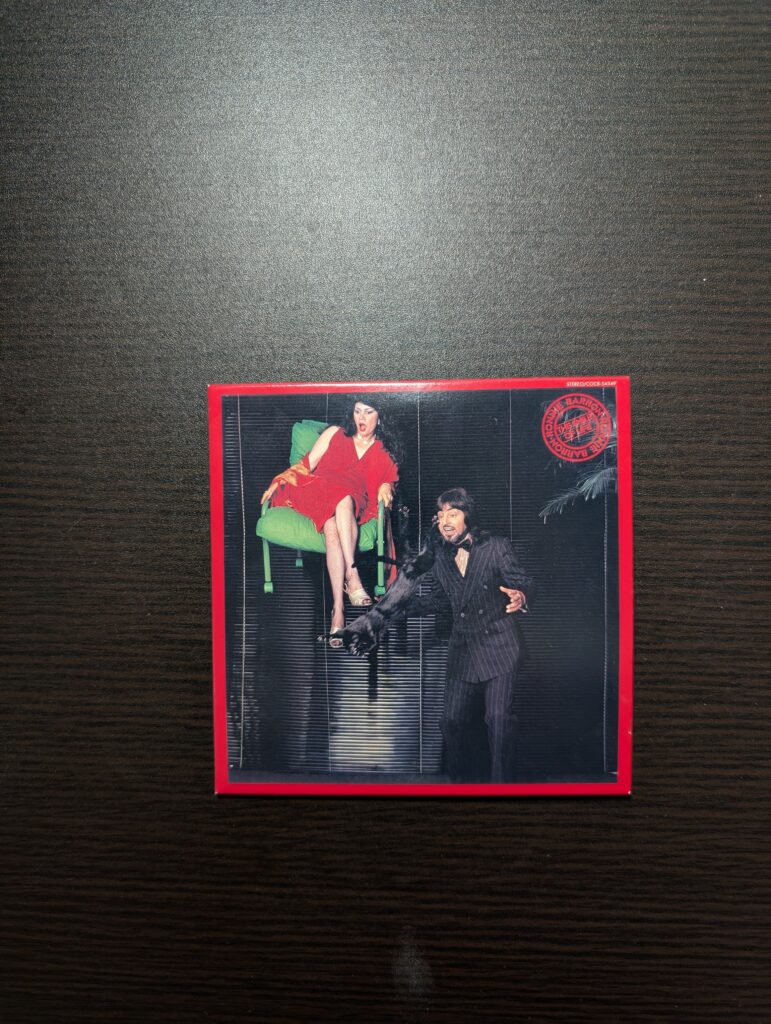

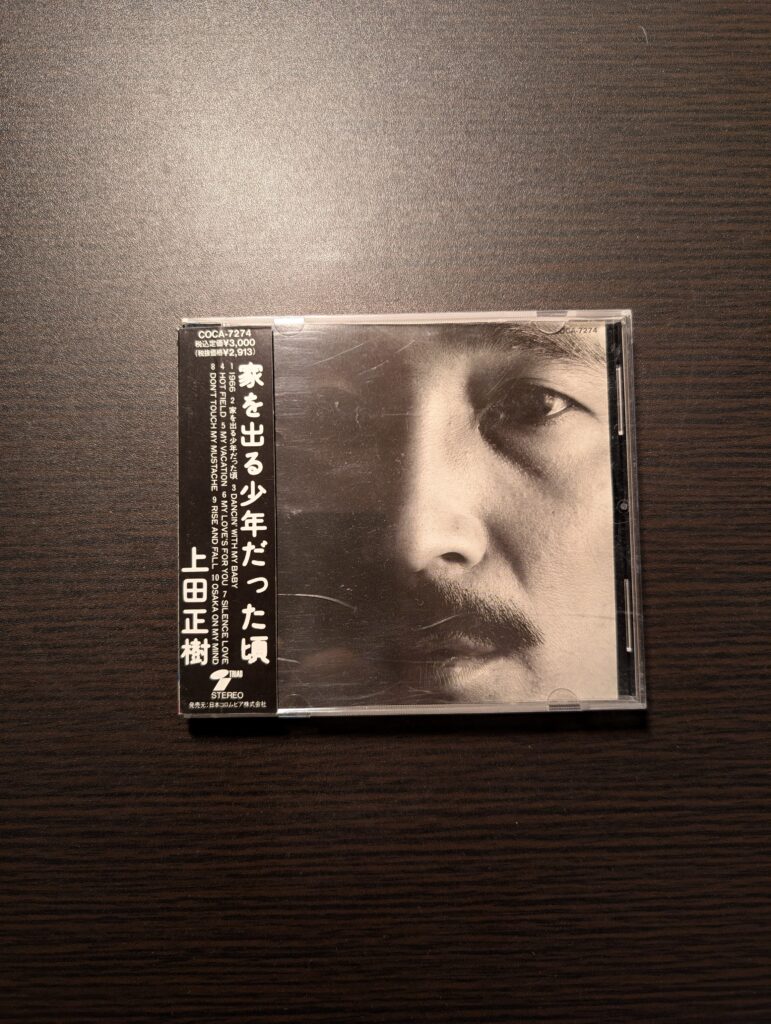

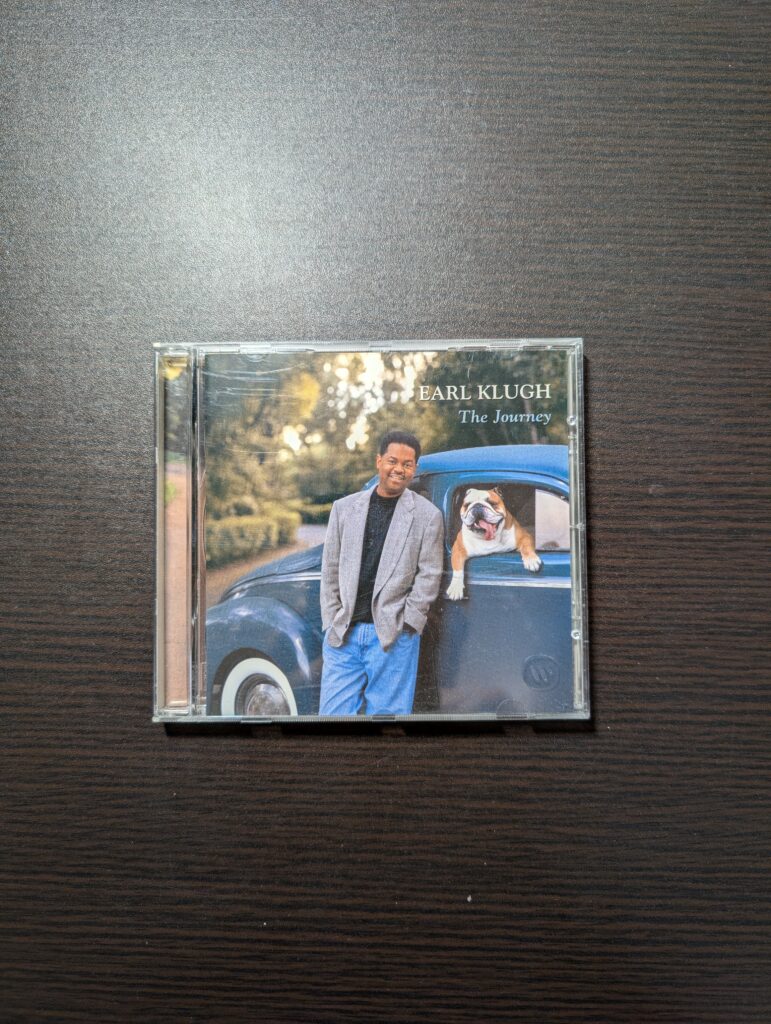

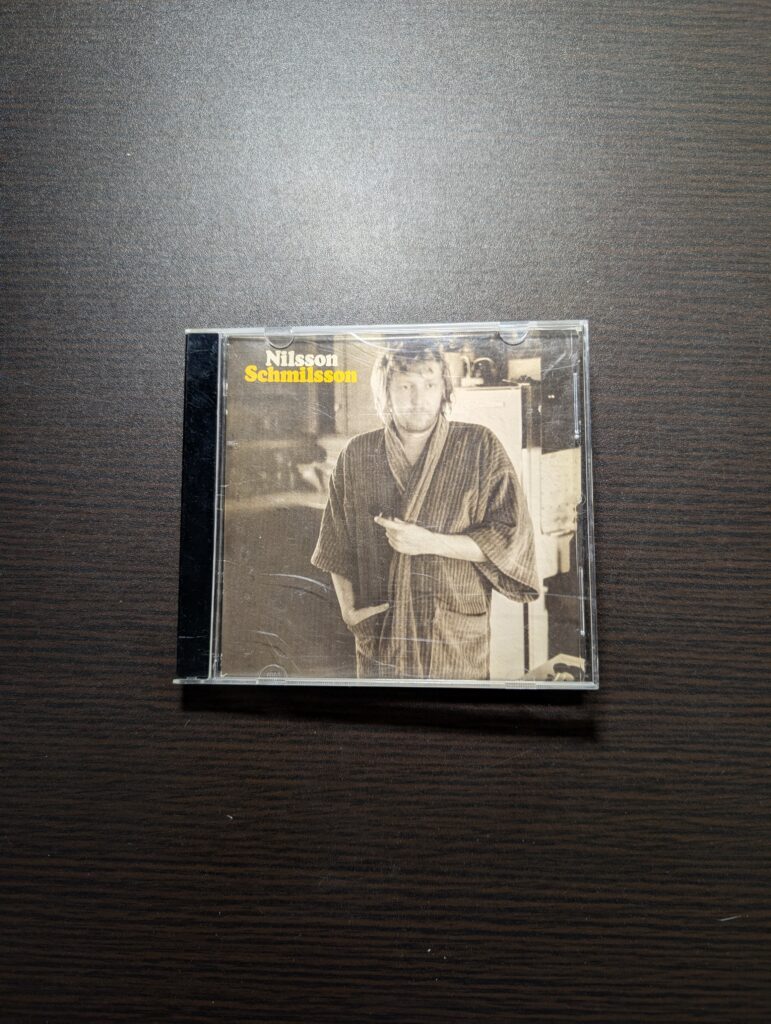

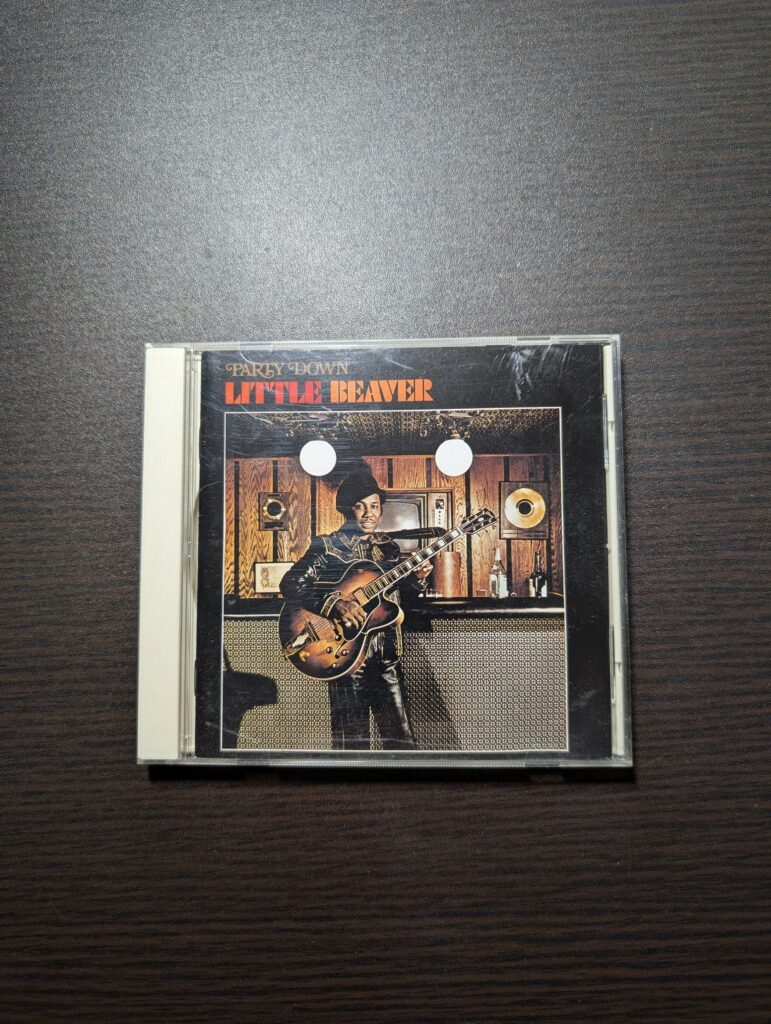

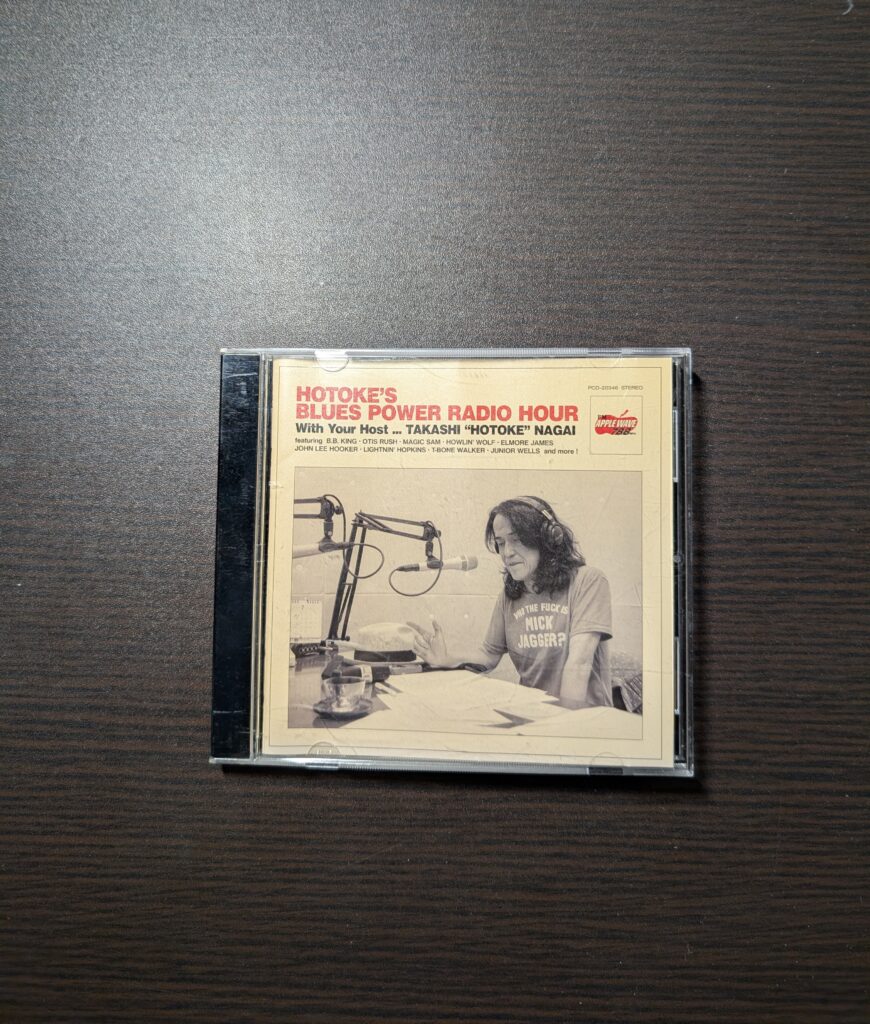

■今日のBGM