大変恐れ多いのだが、無印良品の決算が発表されたので、感想を書いてみる。

無印良品については、今年1月と4月に主に四半期決算数字についてこのブログで書いている。1月には在庫が課題ではないかと記したが、中間決算のコメントで在庫処理をするので総利益率は据え置かれており、4月のブログには「ちゃんとした会社」と評価した。その時、無印良品の株でも買おうかと思ったのだが、買っておけば当時2500円前後の株が、今は株式分割し(1株が2株に)先週は3000円まで上がっている。つまり株価は、倍以上になっていることと同様の状況になっている。

前期の無印良品の決算数字だが、売上は7846億 前年比118.6%、営業利益738億 前年比131.5%、経常利益723億 前年比129.6%と過去最高数値となっている。売上総利益率も前年50.8%から51.4%と上昇している。

このブログにも頻繁に書いているが、小売企業の健全度は、常に「在庫」で図っている。いろんな商品があるが、生鮮食品は賞味期限があり、当然早く売り切ってしまわなければならない。衣料も年間定番的なものはあるが、四季での着装感もある。さらに素材やスタイルの変化も早い。つまりなくしていくタイミングで利益率は変化する。そしてそのタイミングは企業がジャッジする。売れない商品をそのままにしていれば利益率は下がらないが、在庫は増えていくし回転率は悪化する。値段を下げてなくしていけば利益率は下がるが不良在庫は減る。つまり在庫で利益操作は簡単にできる。

無印良品の回転率については、どの数字が適正か見えない。今決算では2.36回転で前期2.27回転よりは改善しているが、前々期と同じ数字になっている。衣料品は定番志向が強いが、単価設定を考えれば年間3回転はしなければならないと思う。ちなみに、競合他社のパルグループの年間回転率は5.3で、アダストリアは4.8回転となっている。住まい関連でもニトリは4.3回転しており、一般的には2回転後半くらいのようだ。食品で菓子類をネットで調べると年間5回転くらいだし、レトルト商材も年間5回転くらいと出てくる。以前も書いたがスキンケア中心の企業である「ハウスオブローゼ」の回転率が2.2回転と低く利益率が71%と高いので、おそらくスキンケア商材の在庫が回転率を引き下げ、衣料品と共に利益率アップにも寄与しているのではないかと思う。

近年の無印良品の出店傾向は、他社の大型モール中心の戦略とは大きく変化しているように見える。路面の大型店や、地方のCSC(コミュニティSC)に隣接しての出店など独自性を見せている。特に大型化を進めており、イオンモール橿原に今春2500坪弱の店舗を出店している。決算ごとに発表されるデータブックで数字を見ると、2025年の売場面積は2021年比で191.4%とほぼ倍増している。ちなみに売上の2021年比は173.5%で売場拡大に追い付いていない。㎡当たり売上は2021年が54.7(千)に対して2025年度は43.7(千)であり、㎡あたり在庫は2021年の47.9(千)に対して129(千)となっている。この数字を見ると、売場の大型化に順応した適正な在庫をつかめてないようにも見える。売場の大型化コンセプトや出店戦略が先行し、動向を見ながら売場の効率を探っている状況ではないだろうか。

諸事情があったのだろうが、関東最大級と言われていた東京板橋の路面店が3年で閉店というニュースもある。まだまだ出店戦略は試行錯誤を繰り返していくだろうと思う。現状の大型モールへ大型店舗を出店できないなら、イトーヨーカドーが狙っているCSCへの出店やその近辺への路面戦略は正解だと思っている。

企業としては、適正な売場面積と適正な在庫の指針を明確に示してもらいたい。その上で「これがいいより、これでいい」のコンセプトを明確に伝えられる商品政策や売場の構築を、早急に目指して欲しい。

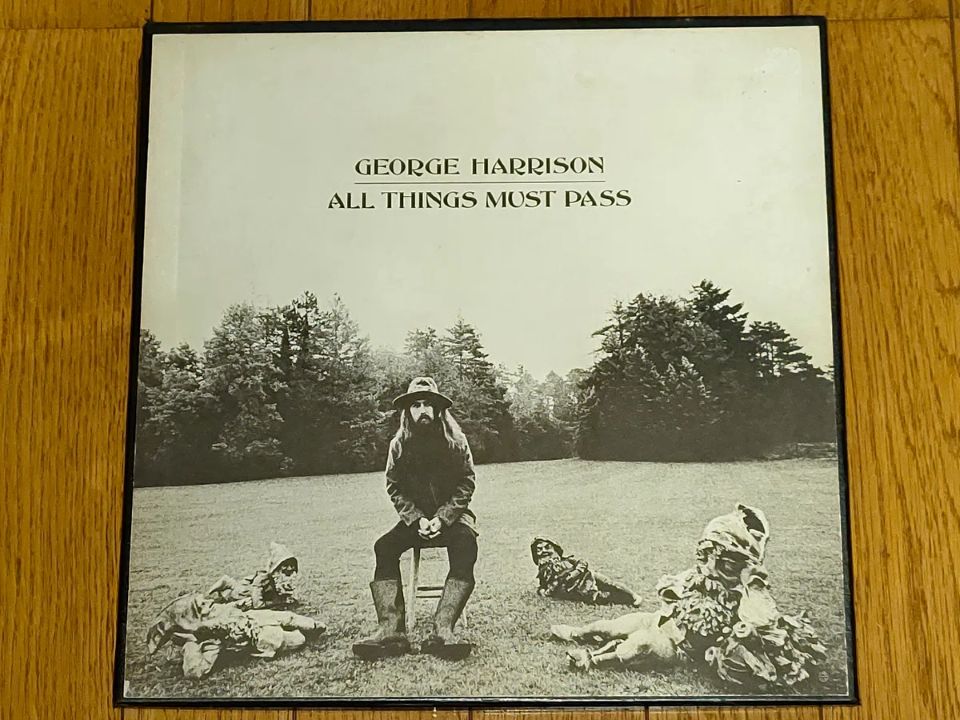

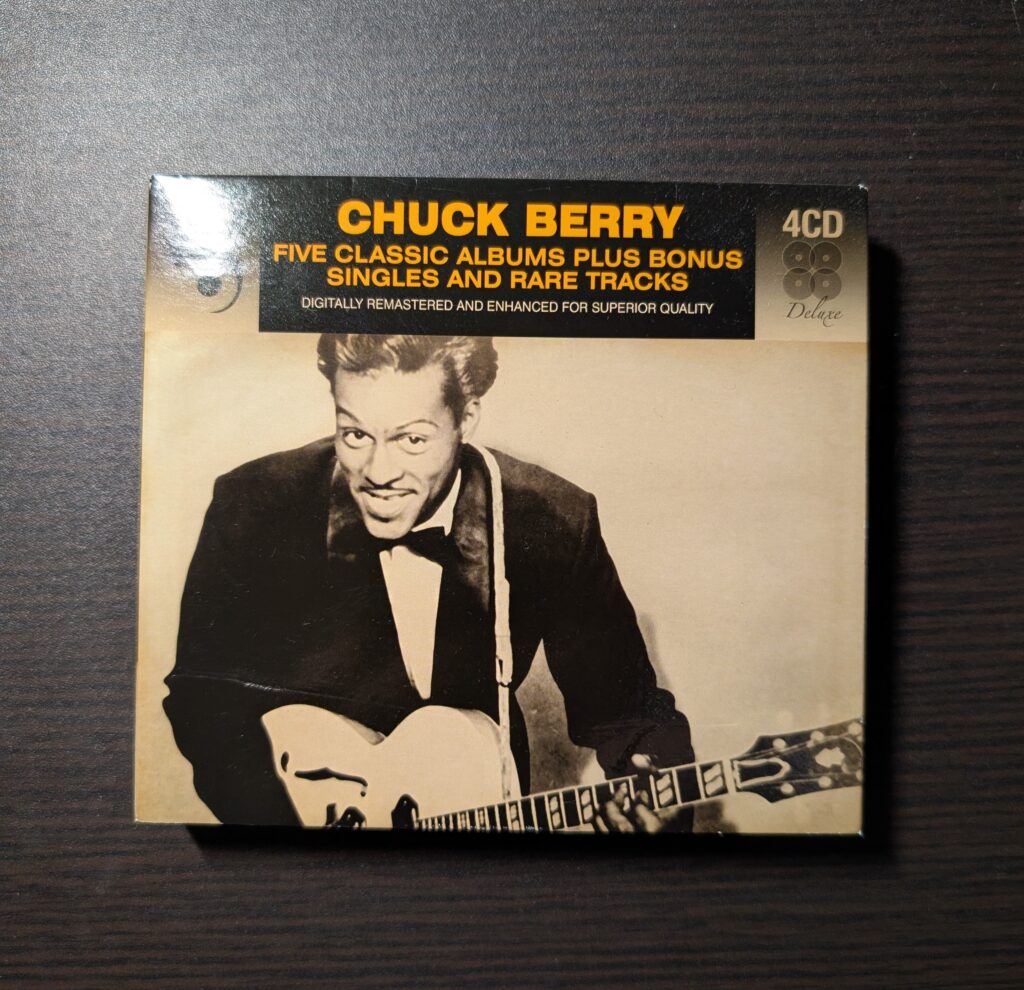

■今日のBGM