前回、12月、1月の既存前年比をコロナ前から掛け合わすことで、小売各企業の動向と取り巻く環境を簡単に書いた。小売各企業のコロナ以降の数字はこれだけで書けないと思い、簡単にコロナ前と近年の決算数値を拾ってみた。(コロナ期は2020年3月以降からと設定)尚、簡単に計算したので計算ミスはご容赦願いたい。

まず売上がコロナ前を上回っている企業は、調査した企業25社中12企業と約半数。(尚、対象企業は小売販売をしている企業のみで、卸商売もある大手アパレル、FC中心の企業は除いている)大きく伸びているのが、無印良品(コロナ前比151.1%)ニトリ(147.3)パルG(145.7)ユニクロ(135.5)ABCマート(135.4)が上位5社。まず店舗数の拡大が目立つ。

店舗数コロナ前比は無印良品127.2%、ニトリ144.6、ABCマート123.6でユニクロは海外店舗が増えている。パルGは102.5%だがおそらく「スリーコインズ」は大幅に増えている。逆に店舗数を減らした企業は当然のように売上を落としている。タカキューは店舗数39.7%で売上は40.1%、マックハウス、ライトオンなど再生に向けた企業はすべて大きく店舗数を減らしている。さらにジーフット店舗数(72.0)コックス店舗数(77.8)とイオンGの企業も縮小傾向は続いている。当然のことながら、店舗を減らすことで売上の増加は見られない。やはり、コロナで弱った企業の店舗撤退をチャンスと捉えて、店舗を拡大、増加させた企業が大きく伸長している。

売上に関して、その他の企業では西松屋(128.2)アダストリア(123.9)しまむら(116.3)ハニーズ(113.8)などの企業の数字が伸長している。ただ店舗数のコロナ前比で西松屋(110.5)、しまむら(101.7)、ハニーズ(101.3)と大きくは増加しておらず、比較的買いやすい値頃感ある店は店舗売上が上がっているのがわかる。逆にある程度のプライスレンジで戦う企業は厳しい数字でユナイテッドアローズ(84.5)バロック(84.9)TSI(94.2)と回復途上の段階にある。「値段への取り組み」は大きなポイントになっている。

営業利益に関しては、西松屋(331.1)、しまむら(217.3)、パル(205.2)、ユニクロ(194.4)、無印(154.3)と売り上げ好調各社が上位を占める。逆に上述したベターゾーンに向かう各社の回復が遅く、バロック(41.3)UA(60.9)、TSI(76.9)となっている。UAは近年回復が著しいが、まだまだコロナの壁を乗り越えられていない。

数字を見る限り、前回書いたように、客層の年齢が上がったことで「値頃」「必需」を切り口にしている企業が伸長していることがよくわかった。

コロナをはさんで会社の状況が変わった会社も多く、簡単に売上、利益を中心に決算数字を拾っただけなのだが、疑問を感じる企業もあった。気になる企業もあったので、もう少し詳細に見てみようと思う。

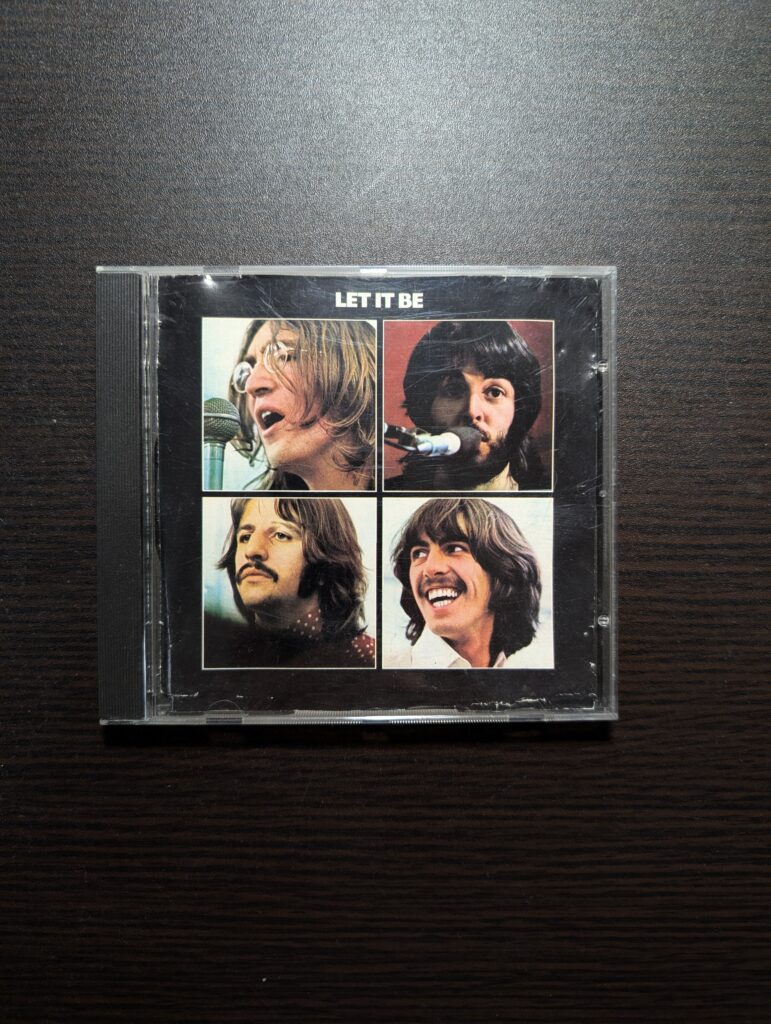

■今日のBGM