先日、イオン海老名SCが5月で営業を一時終了するという記事があった。その後の計画は未定のようだ。1979年オープンで46年の営業期間だった。旧マイカルの物件で、OBとしてはつくづく時代を感じる。マイカル時代はグループ1番店で売上は200億前後だったように思う。GMSで200億超の店は、GMS各社あった中でも数店舗しかなかった。さらに付け加えれば、ワーナーマイカルの1号店で、日本最初にシネコンを導入したSCでもあった。

GMSプラス専門店街の古い大型SCのモデルで、売上の大きさもあり量販店には入らないだろう今でいうセレクト店舗もあった。2000年前頃に海老名から小田急で3分の厚木ビブレに勤務しており、海老名に住んでいたので良くみていた。当時の店長にもいろいろ指導していただいた。大きな専門店ゾーンもあったのでビブレのショップをもっと早く入れていれば、マルイや専門店街のビナウォークには対抗できたかもしれない。

ただ、このエリアにもららぽーとが2015年に駅の逆側にできた。SMはロピア、大型区画で無印良品、ZARA、ロフト、アカチャンホンポ、GUなどがあり、少し大きすぎて3.4階は持て余し気味だがこのエリアの中心商業施設になっている。売上は421億と発表されており、おそらく商圏の核になっている。全国のららぽーとでは9番目の売上のようだ。

つまり、このエリアを見ても分かるように、時代の変化で商圏内に大きな変動が出ている。厚木で勤務していた時ビブレは売上120億強、イトーヨーカドー厚木店も100億前後の売上があったと記憶している。現状、ビブレは別業態の商業施設になり、イトーヨーカドーは撤退している。厚木にはパルコもあったがなくなっている。おそらく、この隣接する厚木エリアの昔の売上の半分くらいは、ららぽーとに流れているかもしれない。さらに駅前立地の商業施設への集客も大きく減ってきている。広義に商圏と捉えるなら小田急沿線で海老名から10分くらいの相模大野の伊勢丹が2019年に退店している。ピーク時売上は1996年の377億円となっている。その隣の駅の小田急百貨店町田は1996年603億だった売上が2023年は223億まで落ち込んでいる。その間に町田東急も百貨店から専門店ビルへ業態変更をしている。首都圏といえども少し離れた立地の駅前百貨店の凋落は大きい。

そして、この30年くらいの間で、商売のやり方が大きく変化している。間違いなくGMSは終わってしまった。おそらくイオンのGMSは金融事業のためにのみ継続している。百貨店は大都市の一部の店舗しか成り立たっていない。駅ビルは大都市のみ残っているが、地方では成り立たない。地方で中心になっているのは、惑星としての大型モール(RSC)とその周りの衛星的なスーパーマーケット(SM)だ。ただ乱立しすぎた感のあるRSCも、優劣がはっきりしてきて淘汰されてきている。その代わりにコミュニティSC(CSC)と言われるSMを中心とした中規模のSCが出てきつつある。(イトーヨーカドーはこのゾーンを狙っている。)つまりSCの配列も変わりつつある。

今後、絶対的人口減でさらに老齢人口が増えていく環境の中、商圏は薄く広がっていく。全国有数の売上だったGMSの店舗がなくなっていくように、好調だったRSCもだんだん淘汰されていく。やはり、今ネット記事で書かれている「廃墟モール」の原因は「時代の変化」しかない。

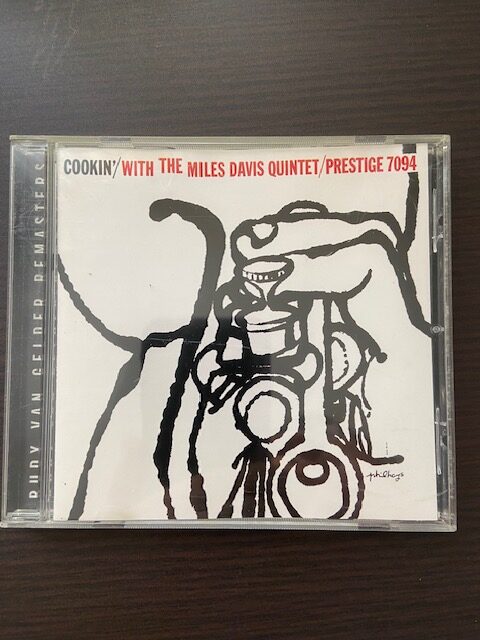

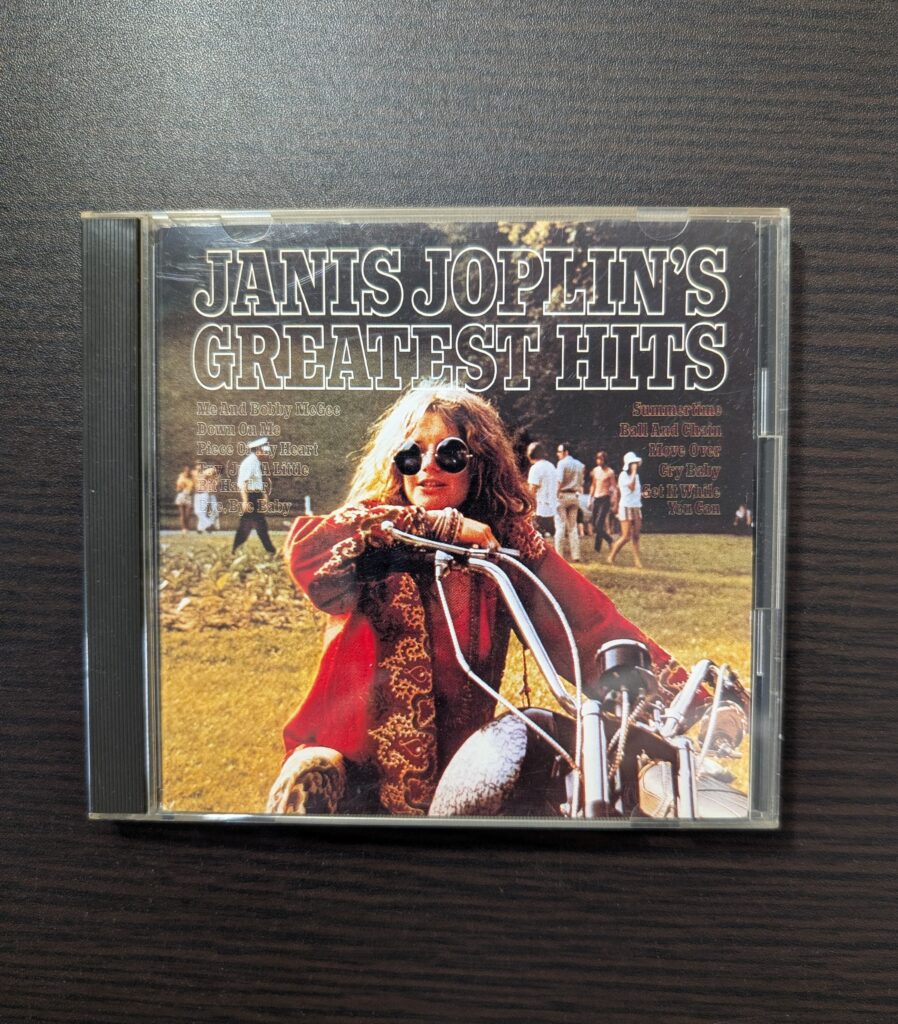

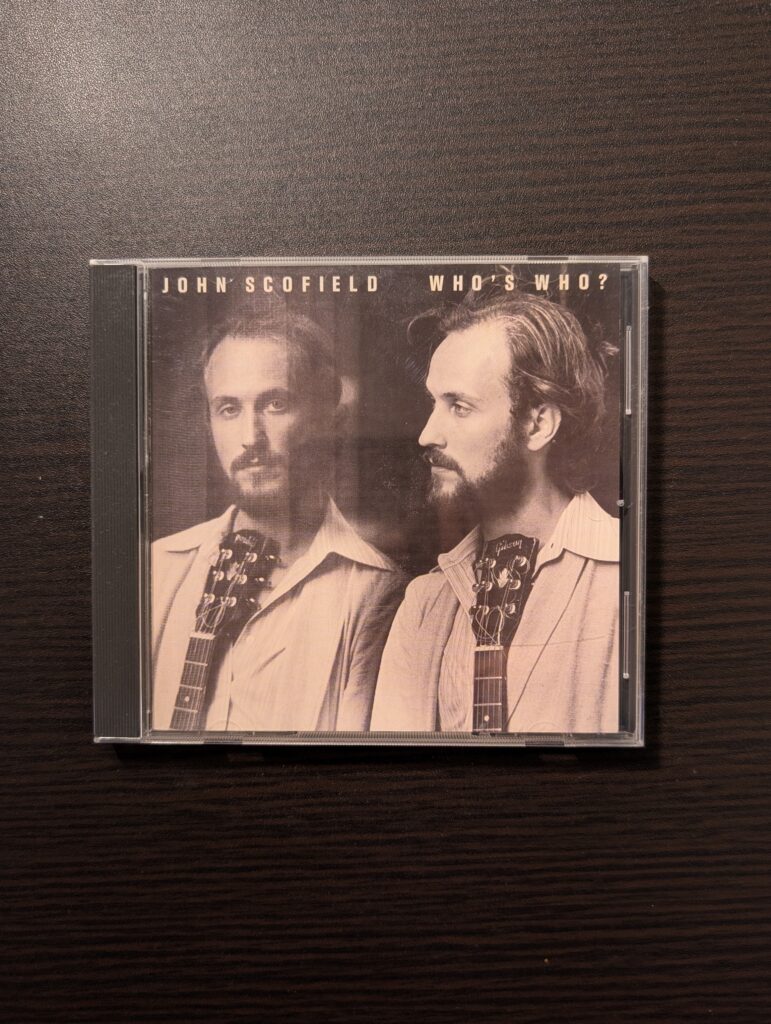

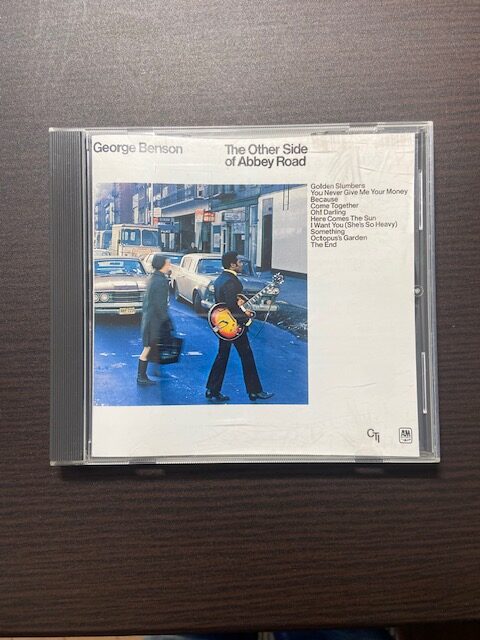

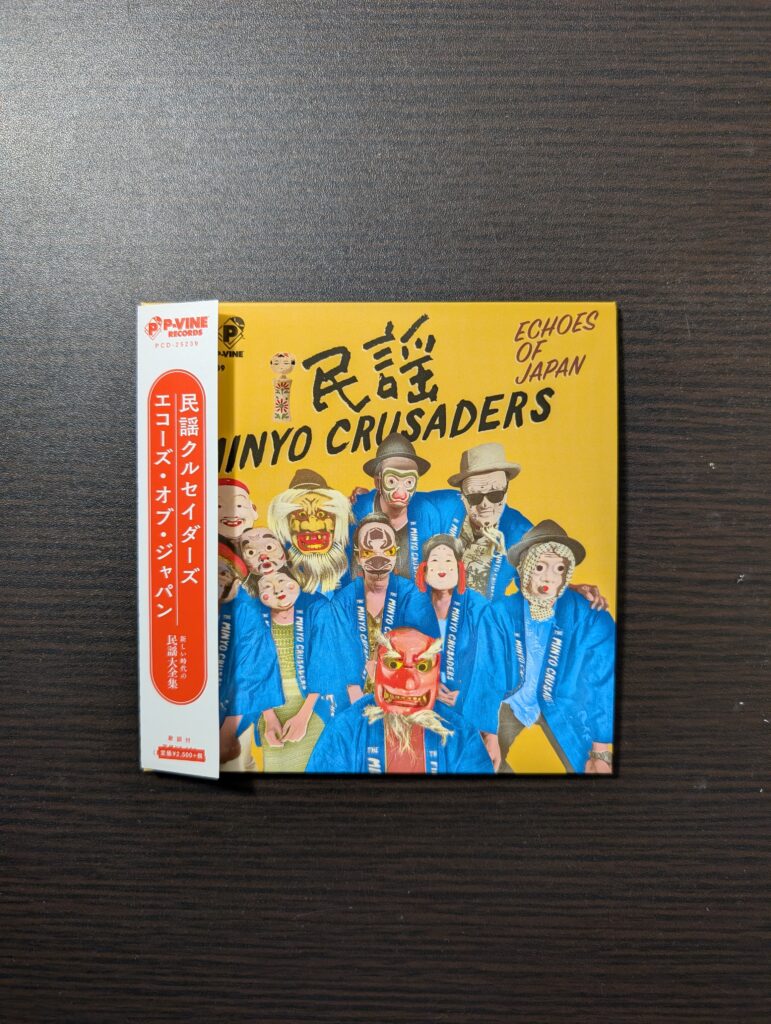

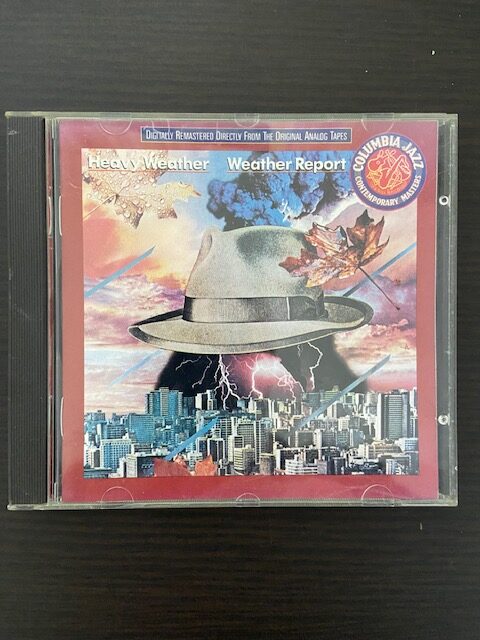

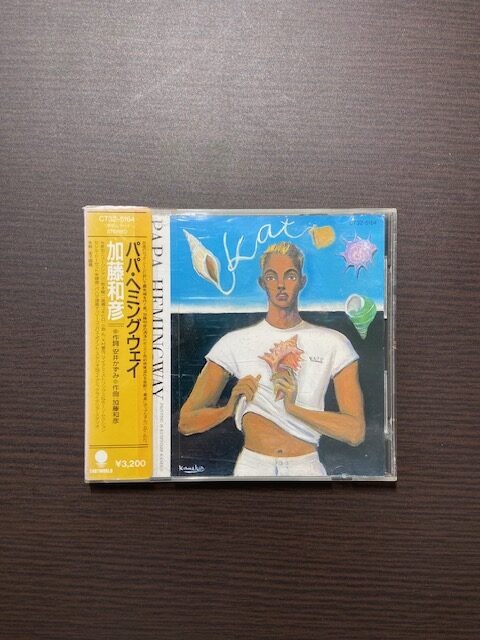

■今日のBGM