「客層が2極化し、中間層が減っている」と常々書いている。20年位前から郊外モール(RSC)がどんどん建設され、GMSにとって代わってSCの中心になっていった。RSCとは当然広域からの集客を狙って、車で行ける「手の届きやすい贅沢な場所」だったのが、近年の開発ラッシュで「わざわざ感」がなくなり、狭商圏化され、まさにGMSが大きくなっただけの商業施設になってしまっている。大都市郊外では完全にオーバーストア化しており、なくなってしまったGMSと同じ道をたどっているように見える。テナント揃えも「ユニクロ」「GU」「無印」「ABCマート」などの同じようなラインナップになってきた。

本来、RSCにはどんな客層が来てほしかったのだろうか。業態のフォーマットを見ると価格はアッパー、モデレートで、商品の特色はトレンドとホット商品と区分されている。

多少、各ブランドのニュアンスは違うが、RSCから減りつつあるテナントがいくつかある。

ユニクロがやっている「プラステ」というショップは、以前からずっと気にしていて、自分の店の出店時にはSCに「あればいいな」と思っていた。いろんなSCを見て回るときもあるかないかチェックしていた。客層も商品も売り方もきちんと徹底されており、晩期にもそこまでセールを打ち出さないし、引っ張らなかった。近年、RSC特にイオン系から消えてきている。店舗数は現在43店舗で2020年に102店舗から大幅に減っている。イオン系は6店舗、ららぽーとは2店舗となっている。このターゲット客層は広いので、おそらく一番難しくなってきたゾーンなのかもしれない。

「ナチュラルビューティベーシック」(以下NBB)もRSCスタート時はほぼ全店のラインナップにあったショップだ。RSCがスタート当初から旧サンエーインターナショナルでは「&バイPD」と並んでラインナップしたかったブランドで、ほぼ一等地にレイアウトされていた。販売代行をしていた時、このブランドを2店舗運営していた。現在もイオン系12店舗、ららぽーと5店舗あるが、駅ビル型にシフトしているように感じる。ターゲット客層も当時はヤングかヤングミセスか見えにくかったが、現状は20~30代に変化しており、若返っているように感じる。

この2店舗はRSCへの出店はストップしているようにも感じられる。さらにRSCのテナントの中ではトレンドにシフトしているセレクト系のショップも、間違いなく出店するSCを選んでいる。

トレンドリーダーやSCイメージを持ち上げるようなショップがどんどん消えていき、本来あるべきショップリーシングをしているRSCは本当に少なくなってきている。当然経費高騰で賃料も大きく下げられなくなってくると、多くのSCは似たようなゾーニングになってくる。さらにキーテナント(イオンモールでいうとGMSのイオン)もSM以外は集客の要にはなっておらず、どんどん魅力が薄れてきている。

本当に、そのSCのカギを握るテナントがなくなってきているように感じる。

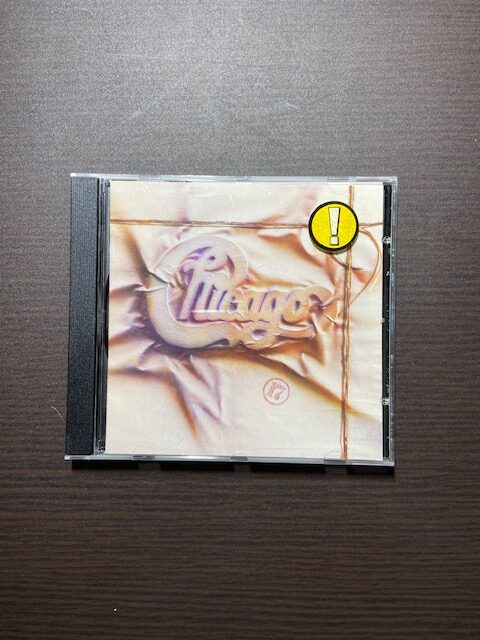

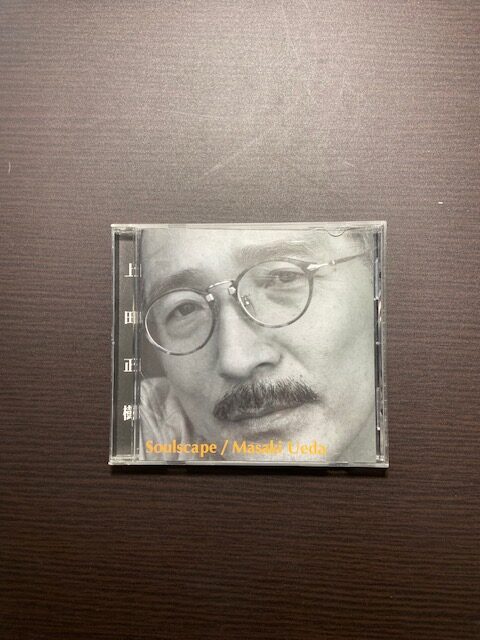

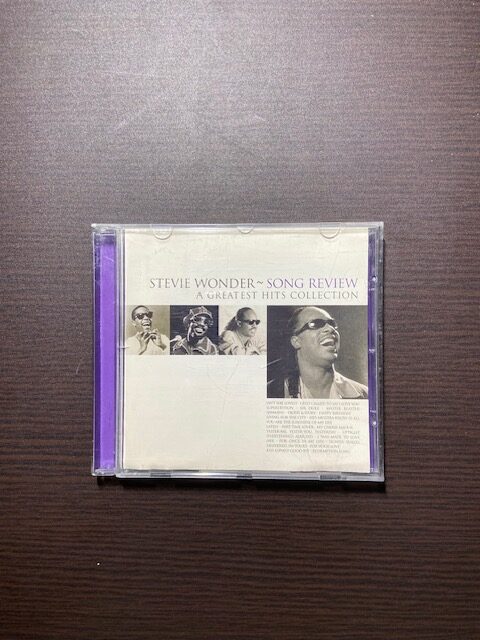

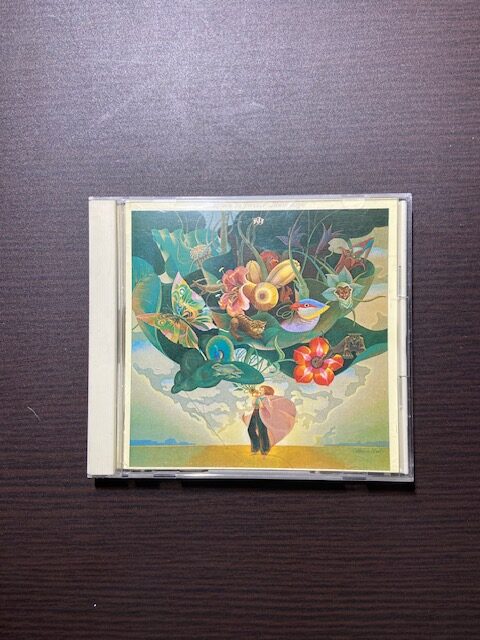

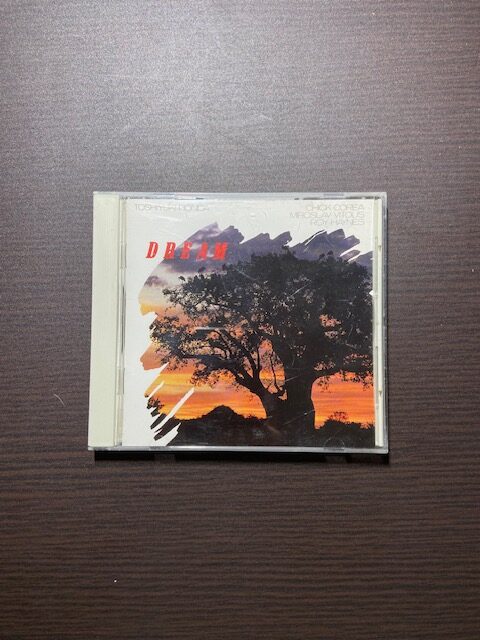

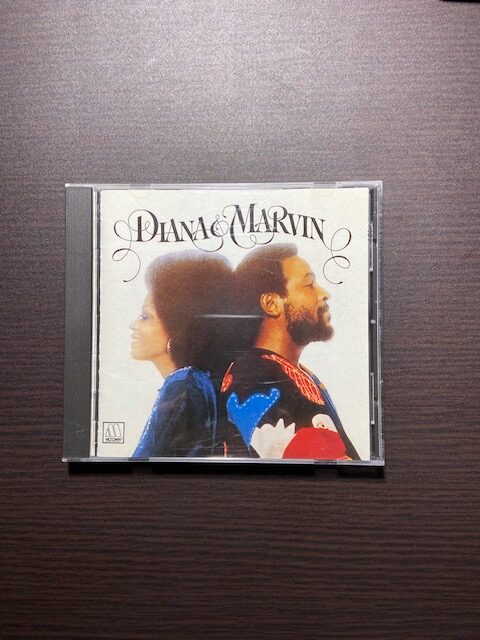

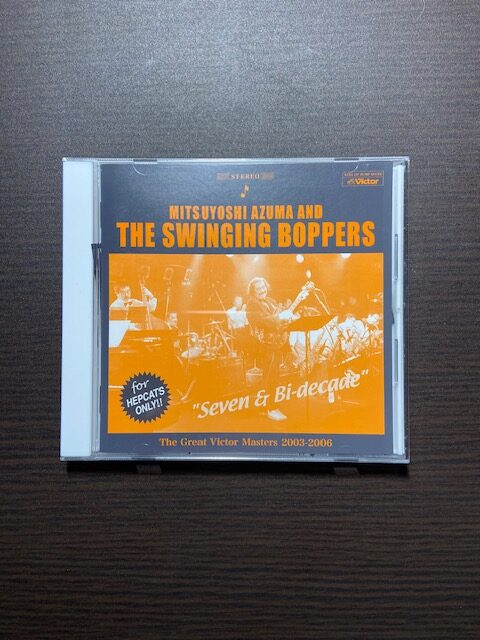

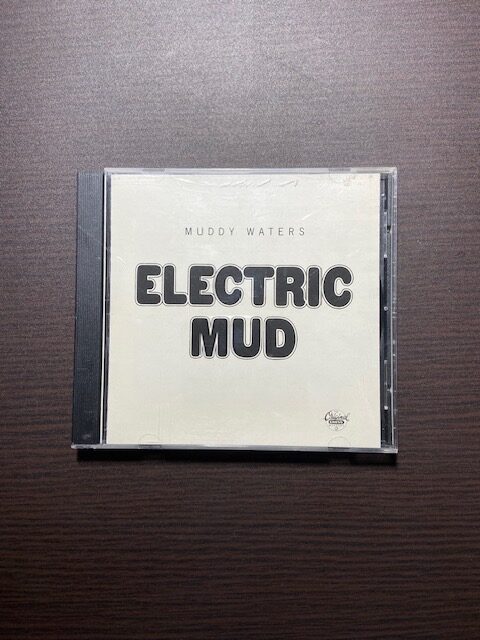

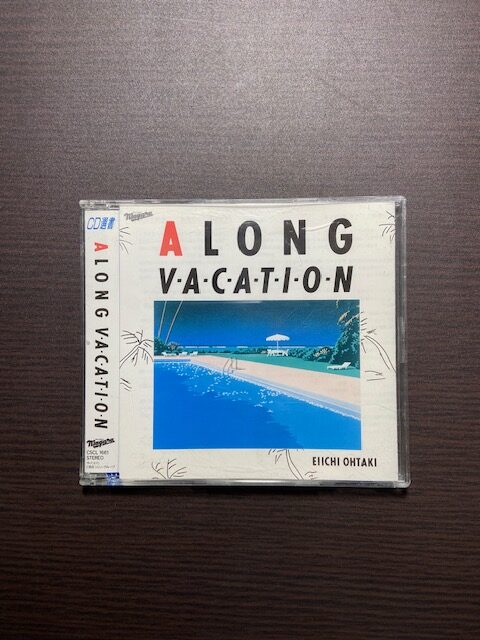

■今日のBGM