数回前「コーエンの売却」について書いたが、おそらくユナイテッドアローズ(UA)は他事業へ食指を伸ばしていくだろうと感じていた。先日、持株会社化して、M&Aで非アパレル領域へも進出していくとの発表があった。「コーエン」を手放したということは、ライバルが多くいろんな客層に対応すべきボリュームゾーンでは戦えないと感じたからで、セレクト以外では戦えないという結論になったのだと思う。

所謂、セレクト業界(セレクトショップを運営している企業群)のターゲット客層は当然のように減ってくる。これは年代構成比の変遷を見れば明らかなことで、国内の平均年齢は20年後に54才になり、人口減も進み20年後には1.2億人の国内人口が1億人前後になると言われている。さらに、20~39才の女性の人口減少が著しくなっていく。つまり、現状のメインターゲットが一番激減していく。

その中で、セレクト各社はいろんな方向性を持っているが、一番売上志向が強いのがUAだ。アウトレットへの過剰出店や「グリーンレーベル」での大型モールへの出店の多さがそれを物語る。そして、アウトレットモールでの品揃えが、純粋なアウトレット商品ではなくアウトレット用オリジナル商品の品揃えであることや、「グリーンレーベル」のディフュージョン化が顕著で売上志向が強すぎる状況もお客様に浸透されつつある。これはブランド価値の低下にもつながってくる。そうせざるを得ない一番の要因は「上場している」ということに尽きると思っている。「私」の企業はマイペースでやっていけるが、「公」の企業は当然成長を義務付けされる。特に短期的な視点での成長も必要になる。つまり、上場しているがゆえに、売上志向になり、本来のセレクトショップとしての考え方が崩れてきている。

「コーエン」を手放したことで、ファッション事業で他の土俵では戦えないという結論が出た。本業のセレクトとしてのファッション回帰が急務だが、前を進んでいる感がある「トゥモローランド」や、買いやすくトレンド要素よりも定番ブランドをセレクトしている「Bshop」へは追い付けないように思う。そんな中、上場会社として企業を成長させるべき他の方法として、当然M&Aの発想は出てくる。まずファッション事業でのM&Aもあるだろうが、UAのポジションを考えるとなかなか選びづらい。同業他社を考えても、現時点では難しい。そうならば、企業方針を明確にして、現状の企業イメージにあう他の事業の企業と手を結ぼうとするのは必然だと思う。

だが、成功するのだろうか?百も承知だろうが、別の土俵にはその土俵のビジネスモデルがある。さらに、UAの匂いにあう企業は他業種でもそこまで多くないし、規模も小さくなる。

美容関連や飲食、ホテルなどが思いつくがそこまで大きなプラス効果は望めないと感じる。現状のUAの企業規模から考えても、このMA戦略の相手企業には、ある程度の規模感の会社は必要だと思う。そうなれば、現在の企業風土とは全く違う別事業と組んでいく覚悟も必要なのではないだろうか。

今回のM&A戦略へのかじ取りは、非常に難しいと思う。上場しているが故の問題ではあるが、ファッション業態を中心として続けるかどうか、その対応が問われてくる。

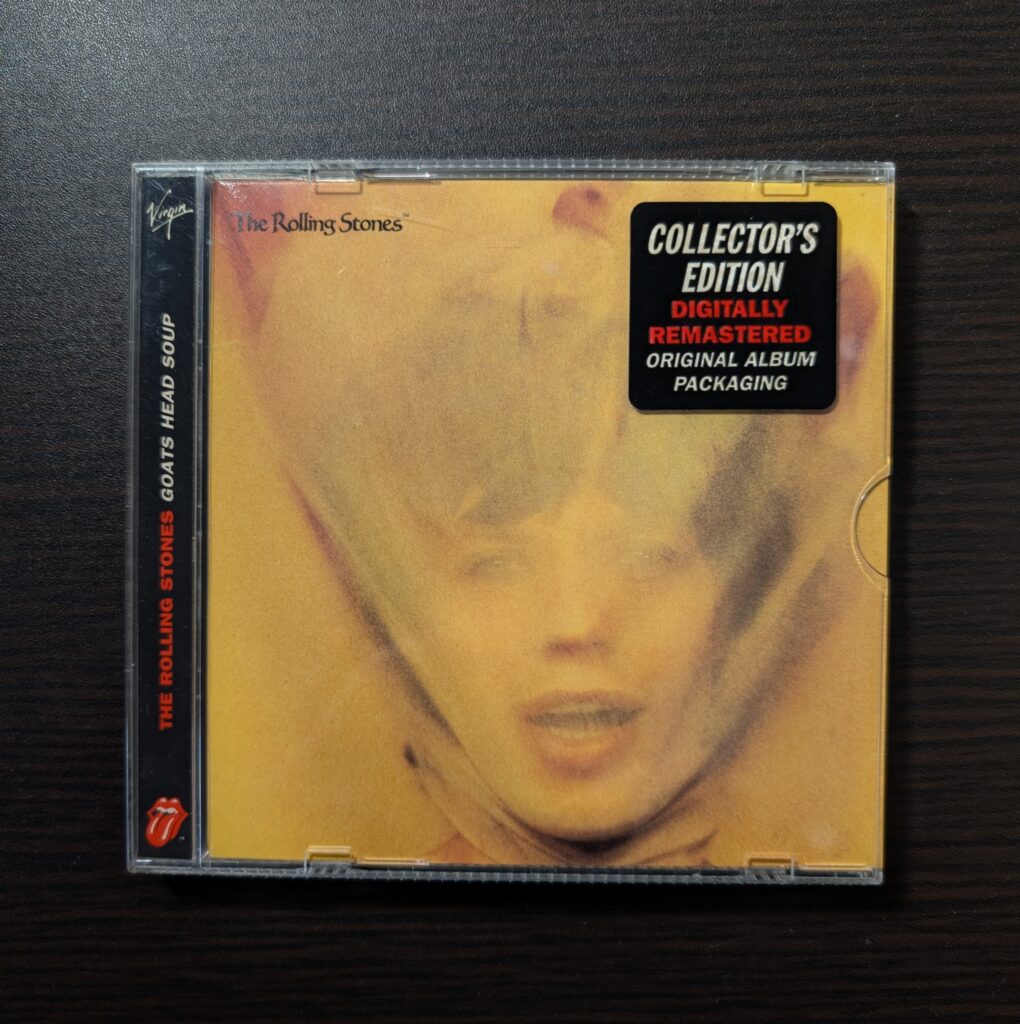

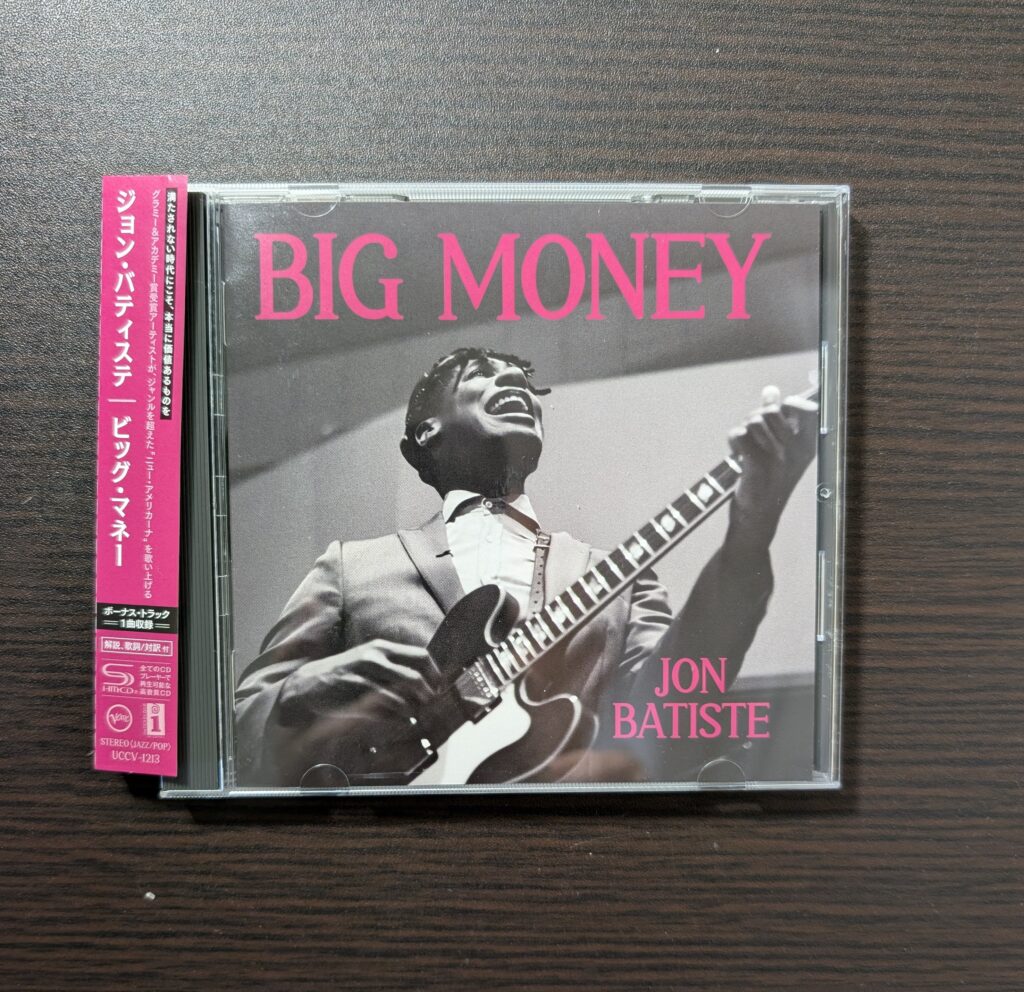

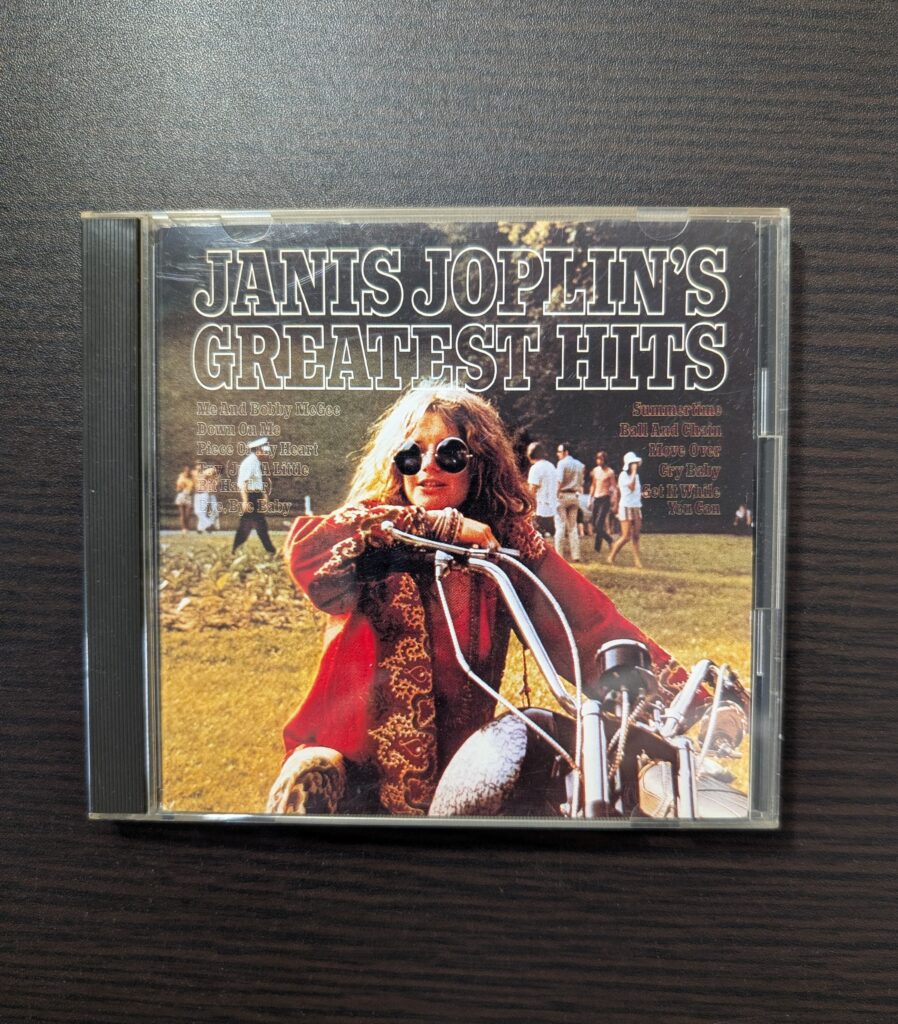

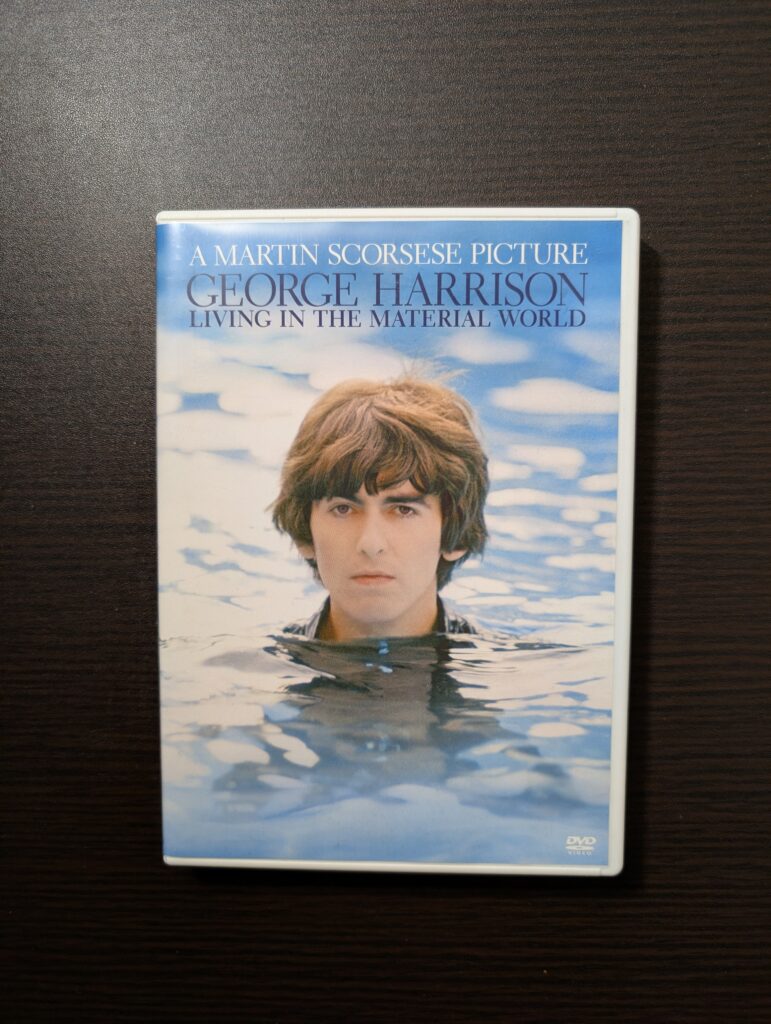

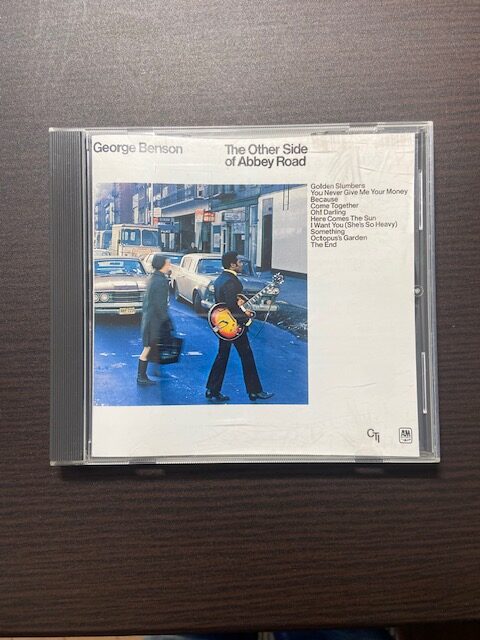

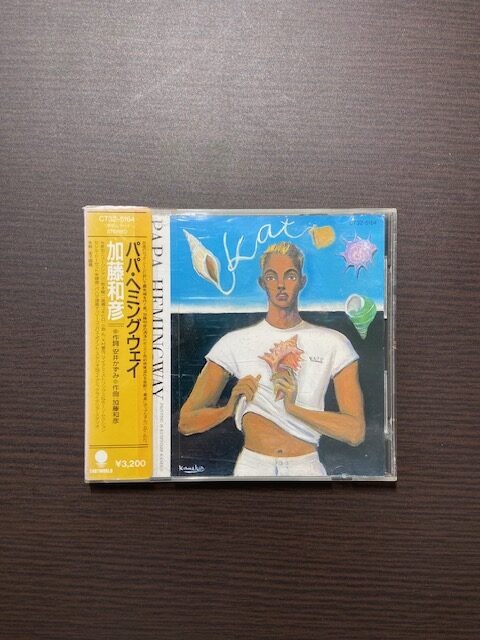

■今日のBGM