アンドエスティ(アダストリア)の中間決算が発表された。売上前年比102.6%、売上総利益率前年同期比-0.5%、営業利益前年同期比-19.4%、期末在庫前年比98.7%となっている。夏商材の在庫処理で値引き額が拡大し利益ダウンになったようだ。春夏商売はプロパー消化ができず、在庫を持ち越さないように処分した結果と会社は発表しており、その結果の数字になっている。

前回のブログにも書いたが、小売業の課題は、ターゲット年齢層の絶対数の減少にあると思っている。ファッション業界では、より一層ターゲット年齢層は減少しており、現実的で、リーゾナブル価格への流れが強くなっていると感じている。そしてその流れにうまくマッチしているのが「ユニクロ」や「無印良品」で、年齢層の幅を広くしている。

今までのファッション業界は、それぞれ細かなベクトルがあり、その細かな客層のシェア率を上げ、客数を拡大していき大きくなっていった。そしてファッション業界に生活感はあまりいらなかった。ただ現状はその層の絶対客数が減っているし、高年齢化が進むことでファッションでも生活感がキーワードになりつつある。

アダストリアに、そういう状況に対応するブランドはあるのだろうか?ジーンズ業界出身でよく似た企業だと思っているパルグループは、「3コインズ」で幅広い年齢層からの支持を得ている。前期「3コインズ」の売上は709億と発表されており、パルグループ売上2078億の34%を占めている。アダストリアでの基幹ブランドは「グローバルワーク」で前期売上は517億でグループ売上2931億の17.6%の売上構成比になっている。ただ「グローバルワーク」が広い年齢層に向けたブランドとは思えない。売場作りや演出を見る限り、高齢者は気安く入店できない。アダストリアで考えると「スタジオクリップ」がそのグルーピングかもしれないが、あまり大型化、多店舗化しているようには見えない。

アダストリアとしての方向性は、むしろ現状のターゲットのさらなるシェアアップに向いているようにも見える。衣料服飾だけでなく「飲食」への進出、アウトドアブランド「カリマー」の株式取得、プレステージブランドの開発など従来の客層のカテゴリーの幅を広げる方向のように見える。年齢層を広くとらえる生活雑貨「ジョージズ」も取り込んだが、本格的な動きは見えず、そのグループのライバルブランドと戦うには相当な努力が必要だと思う。一般的には、新しいカテゴリーに新規参入して成功するのは簡単ではない。

年齢層の幅という意味ではイトーヨーカドーとの「ファウンドグッド」の取り組み中止と「フォーエバー21」の撤退は大きかった。やはり量販店の客層の幅の大きさや、低価格商材の「デザインと品質」には苦労したと思う。そのゾーンが得意な取引先もあるが、企業体質が違うしバイヤーの感性も違うので、うまく取り込めてなかったのではないだろうか。アダストリアの従来のターゲットとは、想定外のニーズがあったのだと思う。そういえば「ユニクロ」の柳井氏はジャスコ(イオン)出身だし、「無印良品」は西友が開発したショップだ。やはり企業の色が違うのかもしれない。

現在のアンドエスティは、昔からよく知っているアダストリアと違ってきているように見える。ここまでブランドを広げていくとは思ってなかった。経営を次の世代にタッチしたのだと思うが、今戦っている年代層はどんどん少なくなっていくと危惧する。企業としては、少なくなりつつある現状の客層のシェアを上げる戦略に見えるが、幅広い年齢層に取り組んでいくことには目を向けないのだろうか?

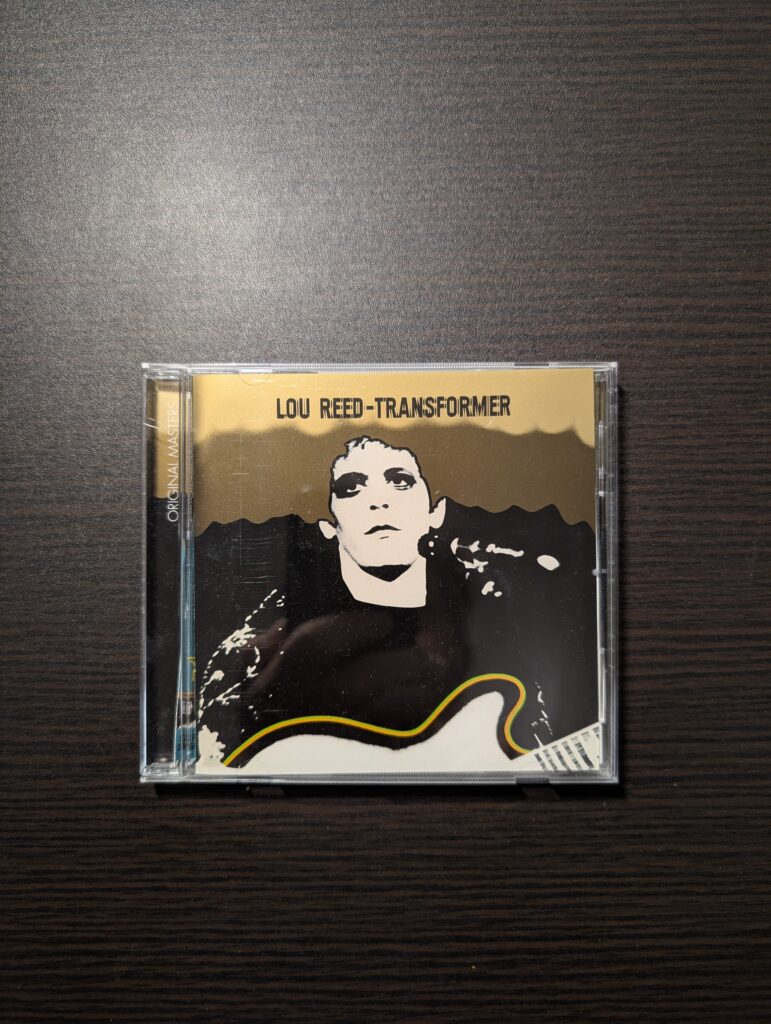

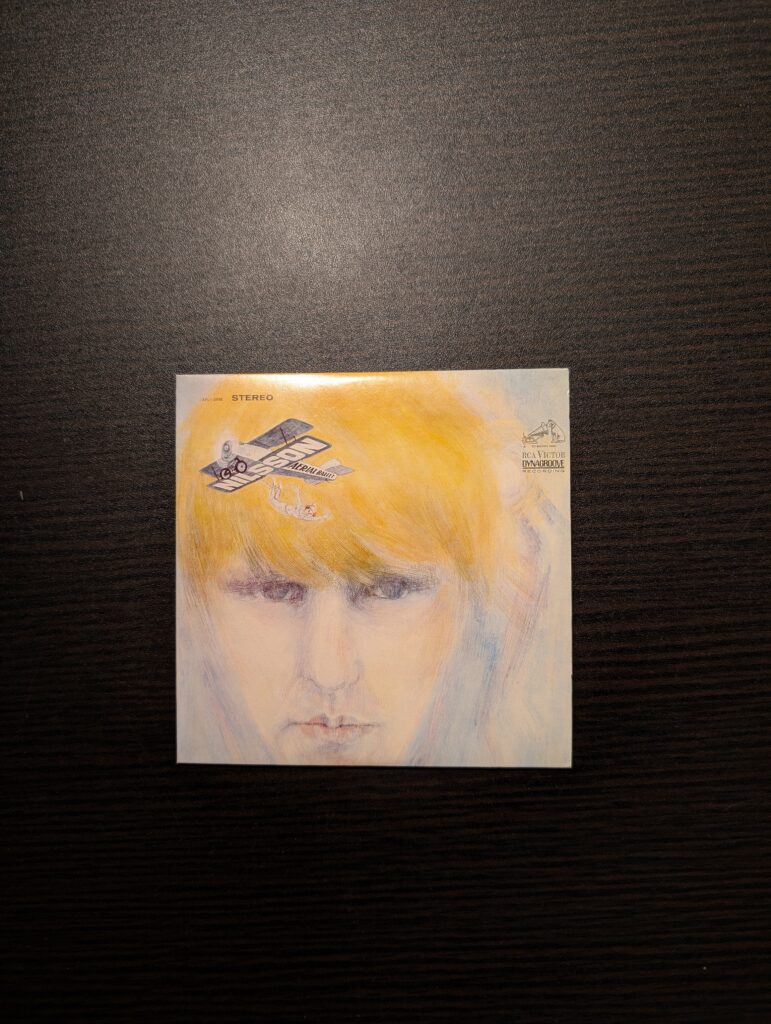

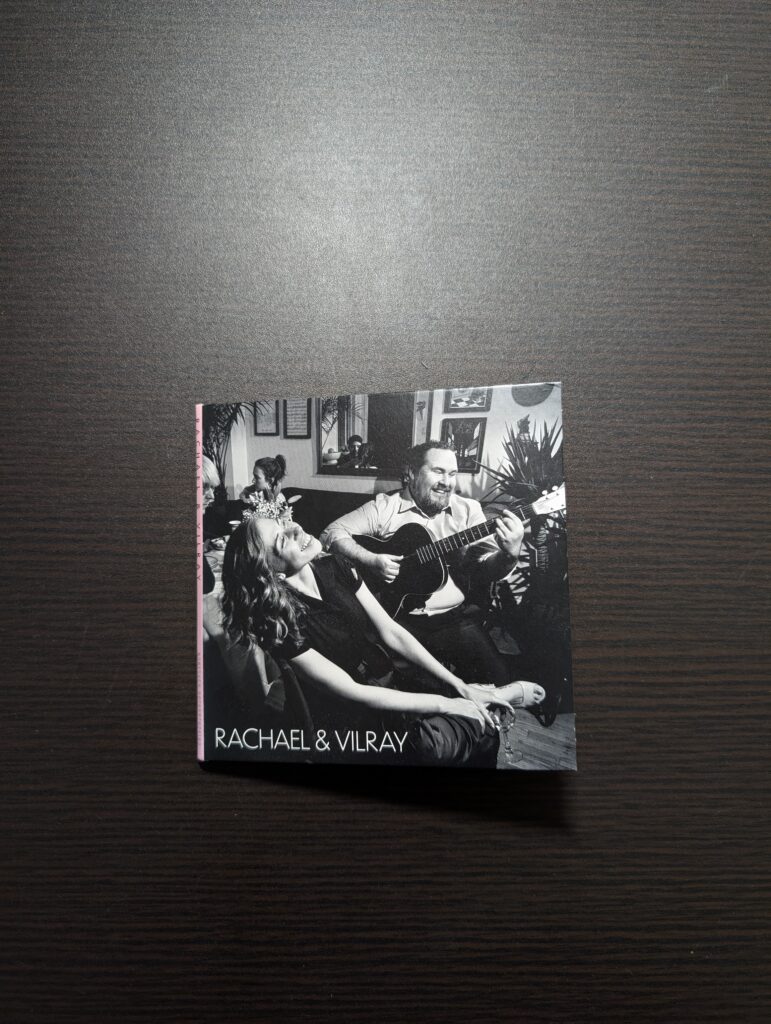

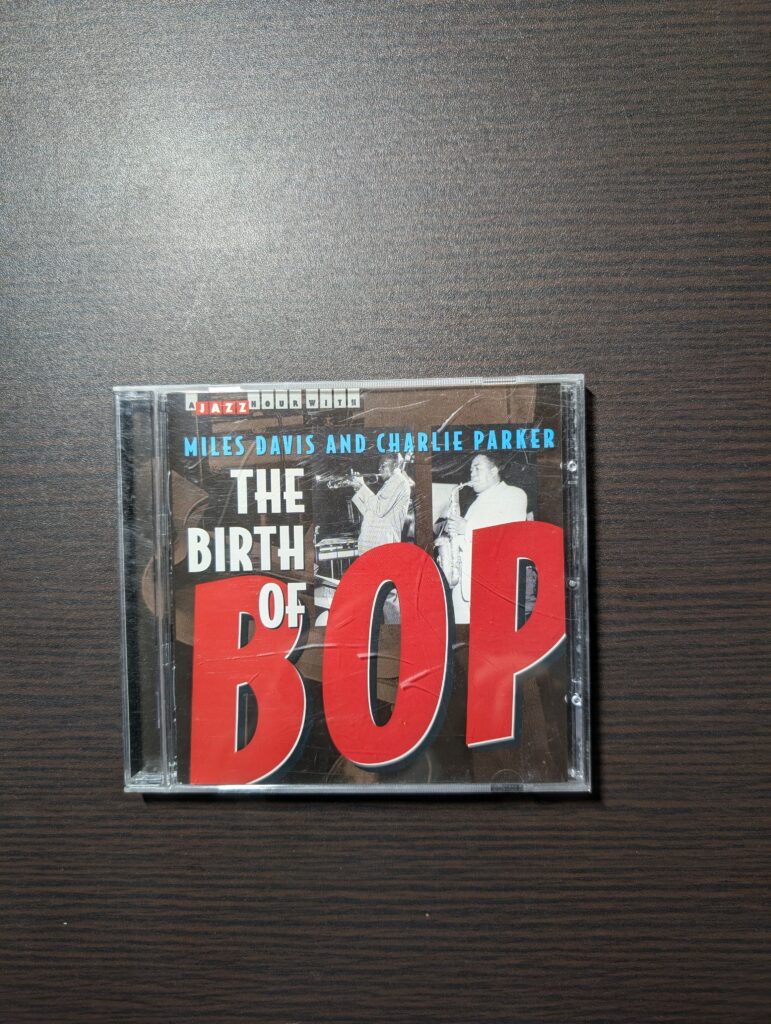

■今日のBGM