商品担当(バイヤーなど)について書こうと思っていたのだが、いろいろ考えていると、やはり業態によってその仕事も変わり、一概に書けないなと思ってしまった。当然客層によって仕入れる商品は変わってくる。

百貨店には、いたことがないので、その業務はわからない。百貨店は、元呉服商が多く接客力があり、売場は天井が高く、高級感を打ち出し、内外のブランドを売っていくという印象が強い。そういう意味で、百貨店バイヤーは「ブランドを持ってくる」「ブランドを見つけてくる」というイメージがある。例えば、ブランドを日本に初めて紹介した人として百貨店バイヤーを紹介したりする。そして百貨店メーカーにMDをさせて、売場を提供し、売れた分を仕入れるという形態が主流だったと思う。伊勢丹に「スライスオブライフ」という自主の売場があり、よく見に行ったがここでも「ブランドを持ってくる」型の品揃えショップだった。つまり百貨店のバイヤーの仕事は「ブランドを見つける」が主要業務のような気がする。

専門店はその名の通り、特定分野の商品を限定し、専門的に販売する店となる。商品を絞り込むことで品揃えに細かさが出てくる。品種単位まで細かく管理することで、顧客の満足度を高める。商品の値段やテイストなどでいろいろなタイプの専門店はあるが、その専門性に応じたバイヤーの知識や感度が必要になる。さらに主に買取商品が多く、消化率から利益面や商品回転率も考えねばならず、数値意識も必要になる。専門店のバイヤーは「売れる商品(単品)をいかに見つけるか」「いかに利益を稼ぐか」が業務だと思う。

GMSは大きな面積で、衣食住幅広く品揃えし、所謂大衆向けの大きな小売業態ということになる。いろいろなセグメントはあるが、衣料品のバイヤーは特に値段を意識し、少ない在庫で、商品の高回転を求められる。ただ専門店と違い、他業務へのジョブローテーションも多く、専門性は弱い傾向はある。尚、取引先は、量販店対応の取引先が中心になっている。量販店のバイヤーは「価格」「回転率」を中心に考えて動いていたと思う。

つまり、やっていることはほぼ似ているが、各業態によって求められる仕事が全く違うことがわかる。

以前、イトーヨーカドーに伊勢丹のカリスマバイヤーが招かれて、衣料品の立て直しを図ったが失敗に終わった。おそらく今までのそのカリスマバイヤーの知見がGMSでは全く必要なかったからだ。衣料品を売る目的が違うし、お客様が選ぶ目的も違うからだ。おそらくGMSにいた人達は誰も成功すると思っていなかったと思う。

イトーヨーカドーとアダストリアとの「ファウンドドッグ」も、前回の失敗に少し似ていた。アダストリアの本来の出店場所であるアリオのような大型モール(RSC)内のイトーヨーカドーでは、ある程度は戦えてはいたと思う。ただ、アダストリアが未経験のGMS(CSC)では、全く売れなかったのではないだろうか?専門店は当然出店する場所を自店のMDを考えて選ぶ。自店のMDをよく知っている開発担当者が出店計画を立案する。おそらくイトーヨーカドーが個店毎に出店依頼していれば、全店には絶対出店していない。そこが、この結果になった。

商品ターゲットと客層があってなければ、絶対売れない。客層が違う店に同じ商品を品揃えしても当然売れ方に変化が出る。狙っている客層が違う店に、売りたい商品を押し付けても売れない。同じ客層にシフトさせるのも個店の役目かもしれないが、SCの業態が違えばやはり難しい。ファッションで、業態の垣根はなかなか崩せない。

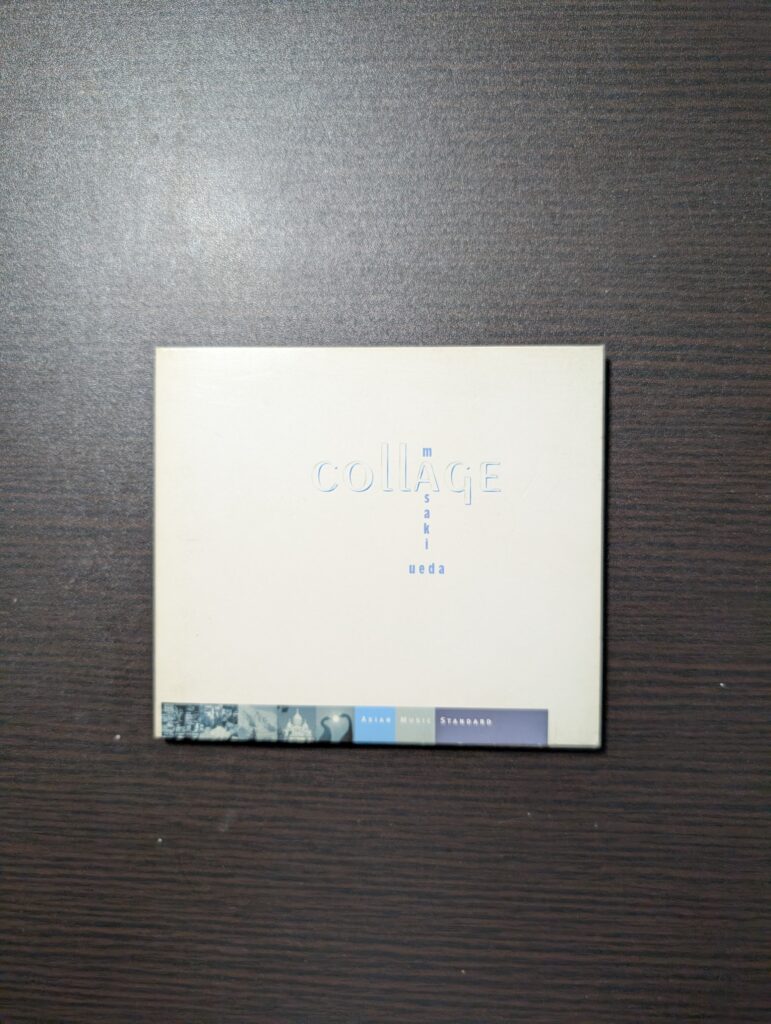

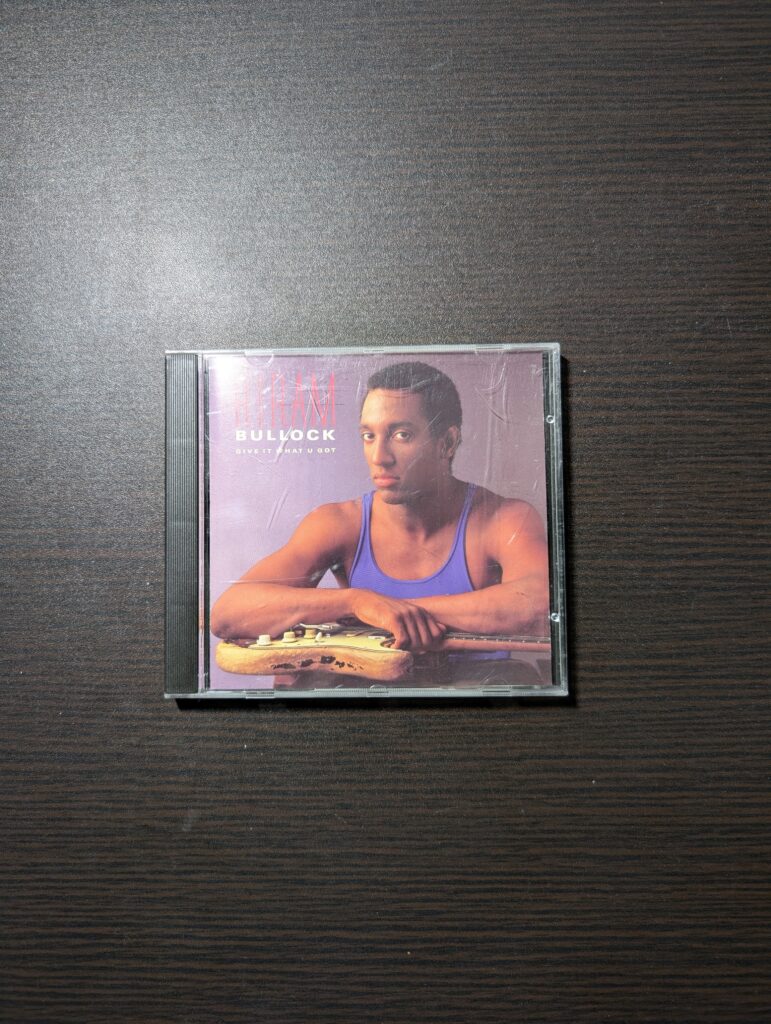

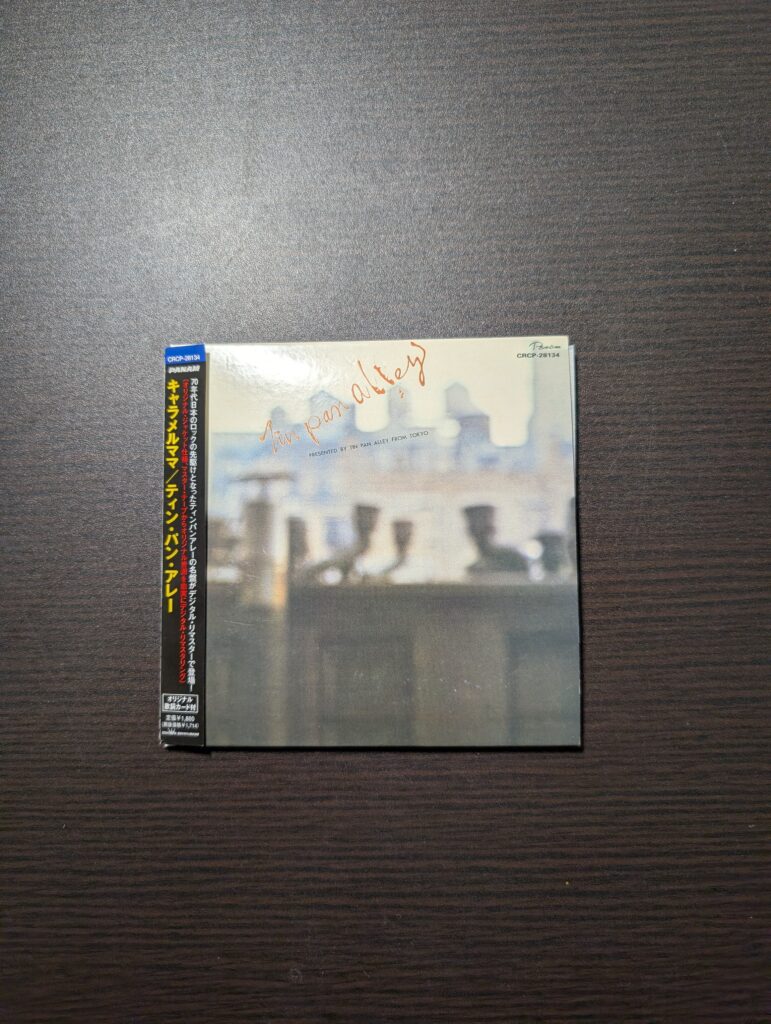

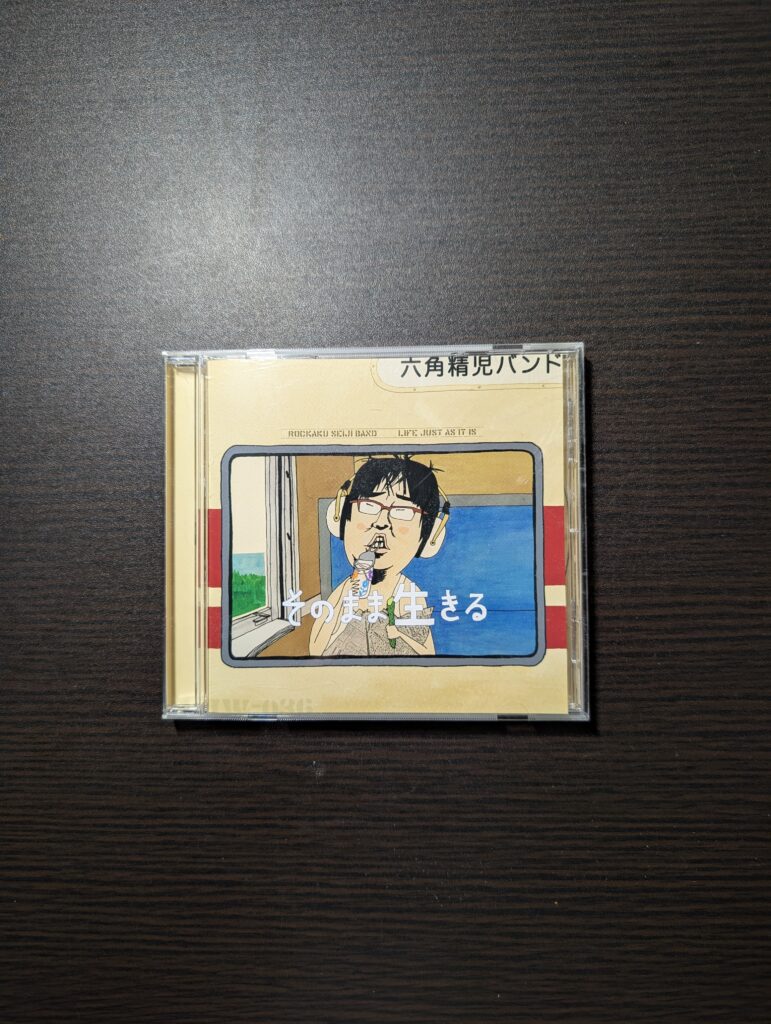

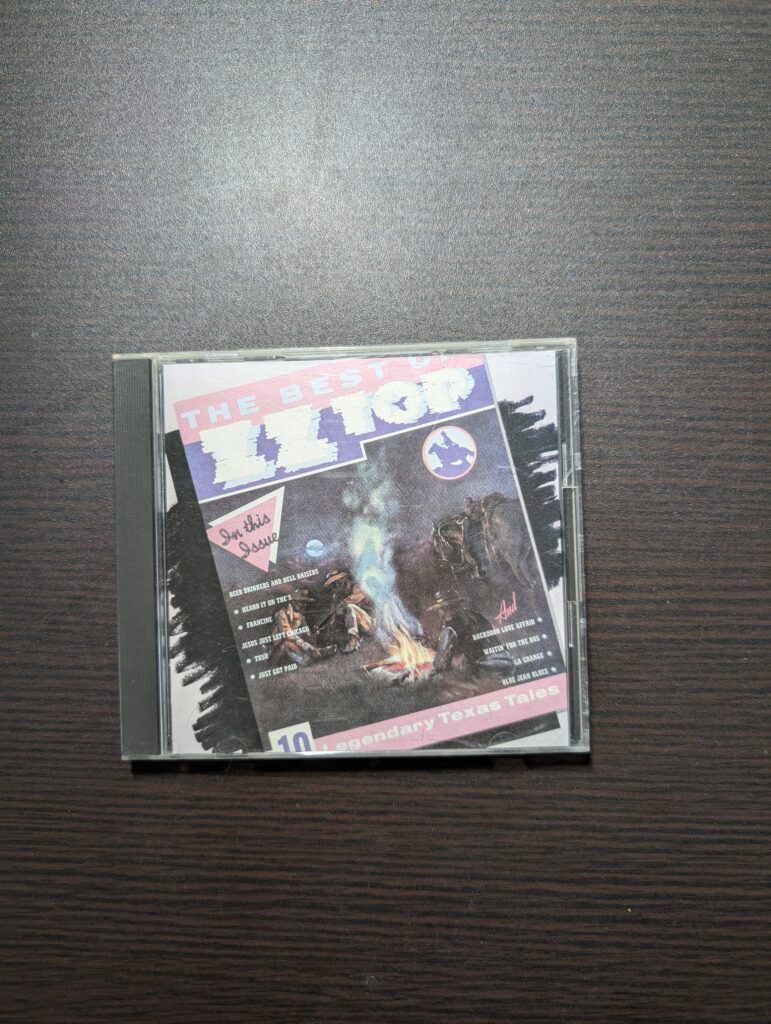

■今日のBGM